คอนโดมิเนียม ถือเป็นตลาดที่เต็มไปด้วยความท้าทายในปี 2563 ด้วยข้อจำกัดจากมาตรการ LTV และกำลังซื้อภายในและภายนอกประเทศที่ยังคงผันผวนไปตามภาวะเศรษฐกิจไทยและเศรษฐกิจโลก ทำให้ตลาดคอนโดมิเนียมโดยภาพรวมอาจจะยังไม่สดใสนักในปีนี้

อย่างไรก็ตาม หากมองย้อนกลับไปในปี 2562 จะพบว่า ตลาดคอนโดมิเนียมมีการปรับตัวอยู่พอสมควร โดยเฉพาะการชะลอการลงทุนโครงการใหม่ในภาวะที่ยังมีซัพพลายคงค้างอยู่มาก และมาตรการ LTV เริ่มแผลงฤทธิ์ ทำให้ซัพพลายใหม่ลดลงอย่างเห็นได้ชัด ซึ่ง 2 สำนักวิจัยตลาดอสังหาริมทรัพย์ ไม่ว่าจะเป็น ซีบีอาร์อี ประเทศไทย และ เน็กซัส พรอพเพอร์ตี้ มาร์เก็ตติ้ง มีข้อมูลที่ค่อนข้างตรงกัน

ย้อนอดีตปี 62 ตลาดคอนโดปรับสมดุล

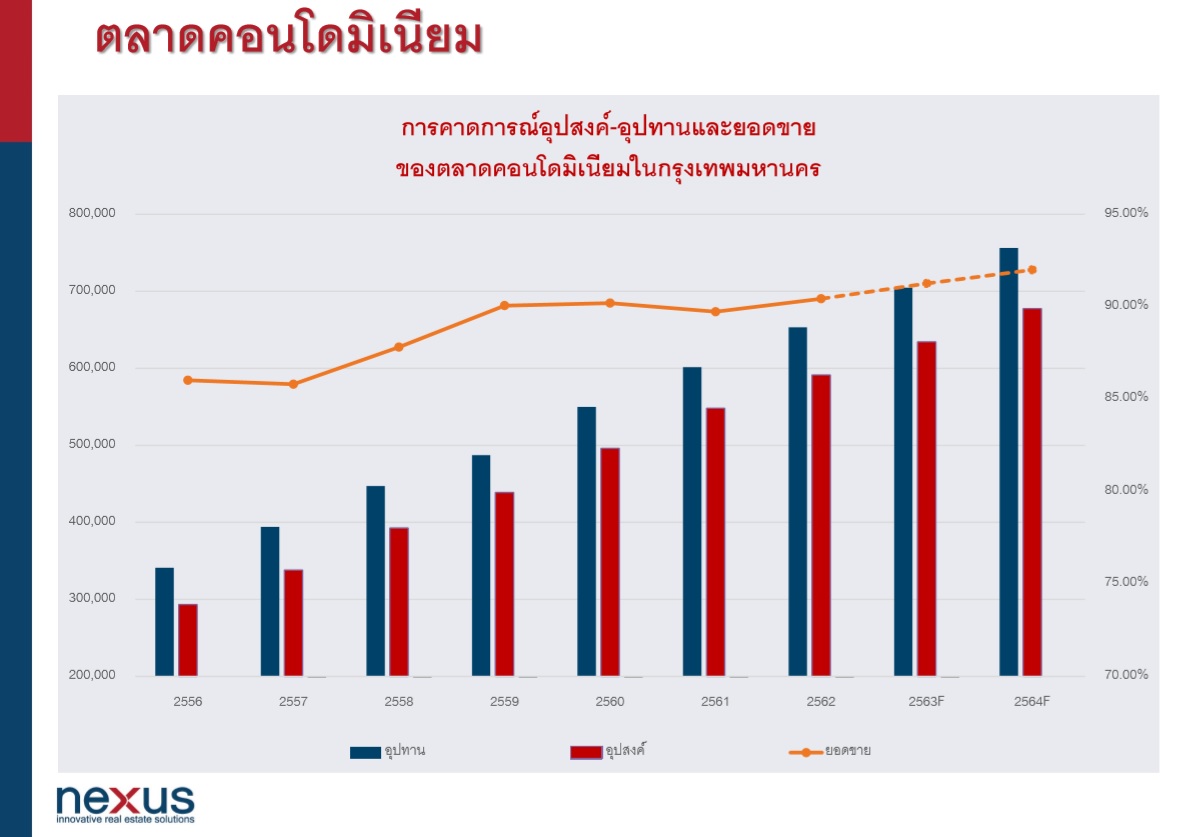

นลินรัตน์ เจริญสุพงษ์ กรรมการผู้จัดการ บริษัท เน็กซัส พรอพเพอร์ตี้ มาร์เก็ตติ้ง จำกัด เผยว่า ในปี 2562 อุปทานใหม่ลดลงจากปี 2561 ถึง 29% โดยมีคอนโดมิเนียมเกิดขึ้นใหม่ 43,000 หน่วย จาก 126 โครงการ ซึ่งทำให้คอนโดมิเนียมมีหน่วยสะสมทั้งสิ้น 654,200 หน่วย

นลินรัตน์ เจริญสุพงษ์ กรรมการผู้จัดการ บริษัท เน็กซัส พรอพเพอร์ตี้ มาร์เก็ตติ้ง จำกัด เผยว่า ในปี 2562 อุปทานใหม่ลดลงจากปี 2561 ถึง 29% โดยมีคอนโดมิเนียมเกิดขึ้นใหม่ 43,000 หน่วย จาก 126 โครงการ ซึ่งทำให้คอนโดมิเนียมมีหน่วยสะสมทั้งสิ้น 654,200 หน่วย

ส่วนทำเลที่นิยมในการพัฒนาโครงการเปลี่ยนไปเป็นทำเลส่วนต่อขยายรถไฟฟ้าสายใหม่มากขึ้น ไม่ว่าจะเป็นสายสีน้ำเงินในช่วงฝั่งธนบุรี ตามด้วยสายสีเขียวทางด้านเหนือและสายสีเหลือง โดยทำเลที่มีอุปทานใหม่มากที่สุดอันดับหนึ่ง คือ ธนบุรี เพชรเกษม (10,100 หน่วย, 23%) ตามมาด้วย พระโขนง สวนหลวง (7,800 หน่วย, 18%) และ ลาดพร้าว วังทองหลาง (6,100 หน่วย, 14%) ตามลำดับ

เมื่อพิจารณาในภาพรวม พบว่าในช่วง 5 ปีที่ผ่านมา ทำเลธนบุรี เพชรเกษม มีอัตราการเพิ่มของอุปทานมากที่สุด โดยมากกว่า 63% เลยทีเดียว ซึ่งก็มีสาเหตุมาจากราคาที่ดินที่ยังไม่สูงมากนัก และโครงการรถไฟฟ้าสร้างใหม่ที่มีส่วนต่อขยายอย่างต่อเนื่องนั่นเอง

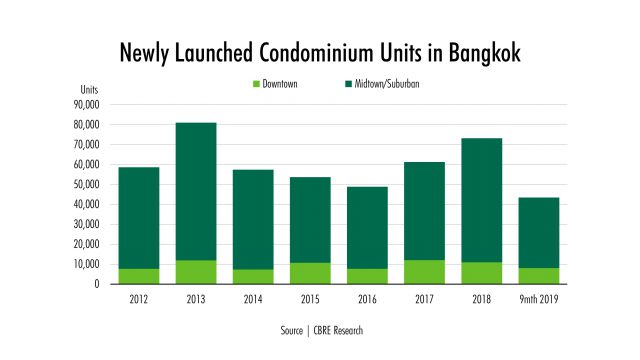

ขณะที่ข้อมูลของ ซีบีอาร์อี ประเทศไทยระบุว่า ตลาดคอนโดได้ชะลอตัวลงอย่างเห็นได้ชัดเจนนับตั้งแต่ไตรมาส 2 ของปี 2562 ขณะที่ในช่วงไตรมาส 3 แผนกวิจัย ซีบีอาร์อีพบว่า มีการเปิดตัวคอนโดมิเนียมใหม่ย่านใจกลางเมืองในระดับที่ต่ำที่สุดหากเปรียบเทียบกับไตรมาส 3 ปีอื่นๆ นับตั้งแต่ปี 2558 เป็นต้นมา โดยในไตรมาส 3 ของปี 2562 มีการเปิดตัวคอนโดมิเนียมใหม่เพียง 1,268 ยูนิต ขณะในไตรมาส 3 ปี 2561 มีการเปิดตัวคอนโดมิเนียมใหม่จำนวน 7,147 ยูนิต

คอนโดระดับกลางเพิ่มขึ้น-ราคาลดลง?

กรรมการผู้จัดการ ของ เน็กซัสฯ วิเคราะห์ต่อว่า การปรับตัวที่สำคัญอีกเรื่องคือ ตลาดมีการปรับตัวในเรื่องของสินค้า โดยเกือบ 50% ของจำนวนหน่วยที่เปิดใหม่ทั้งหมด จะเป็นคอนโดมิเนียมระดับกลาง (Mid-Market) ซึ่งมีระดับราคาอยู่ที่ 75,000-110,000 บาทต่อตารางเมตร เมื่อเปรียบเทียบกับเมื่อปี 2561 มีเพียง 27% เท่านั้น ซึ่งสะท้อนให้เห็นว่าผู้พัฒนาโครงการมองเห็นถึงศักยภาพที่แท้จริงของตลาดคอนโดมิเนียมกรุงเทพฯตามความเป็นจริงมากขึ้น จึงมีการพัฒนาสินค้าที่ให้ตรงกับกับความสามารถในการซื้อของผู้บริโภคนั่นเอง นอกจากนี้ หลายโครงการมีการปรับเปลี่ยนสินค้า หรือชะลอการขายหลังจากเปิดขายครั้งแรกแล้ว โดยมีการปรับลดราคาหรือปรับเปลี่ยนแบบ เพื่อให้ราคาเหมาะสม

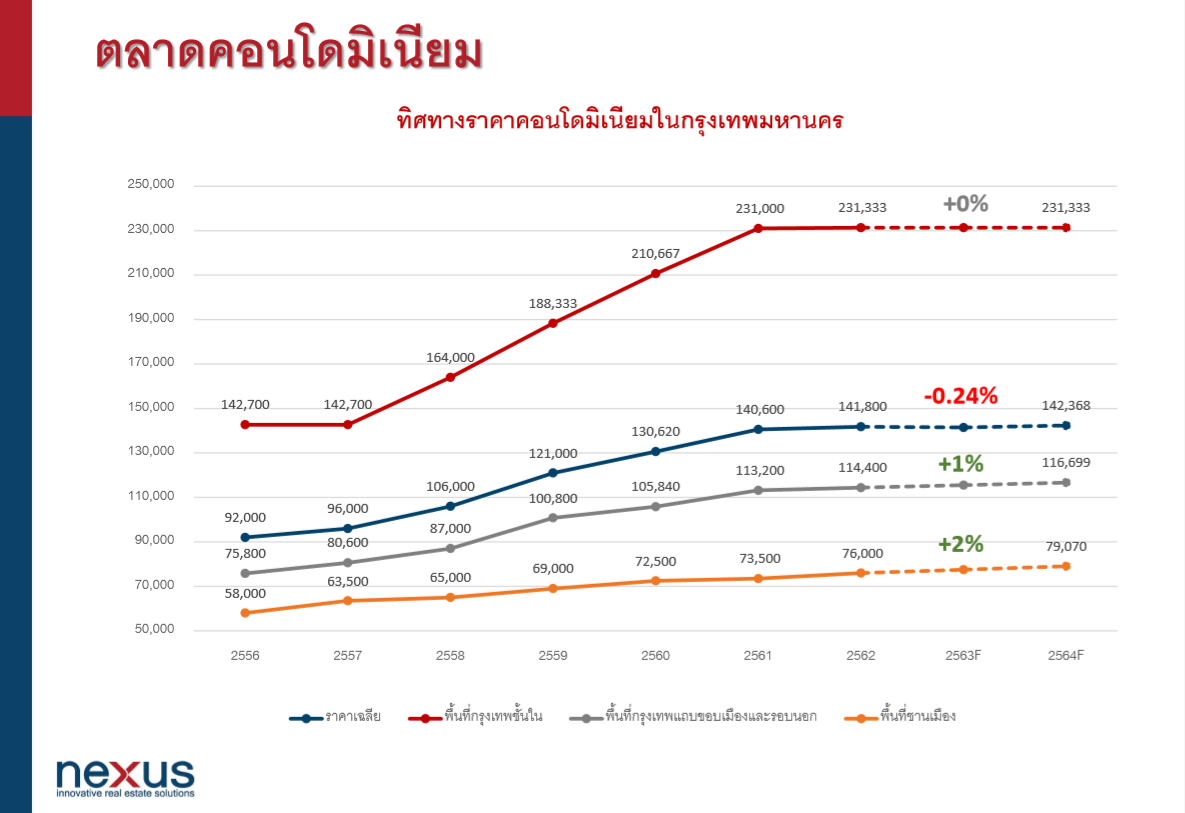

นอกจากนี้ ในปี 2562 ราคาขายคอนโดมิเนียมเฉลี่ยในตลาดปรับตัวสูงขึ้นเพียง 0.9% จาก 140,600 บาทต่อตารางเมตร เป็น 141,800 บาทต่อตารางเมตร ซึ่งถือว่าเป็นอัตราที่ต่ำมาก เมื่อเทียบกับการปรับตัวขึ้นของราคาในช่วง 5 ปีที่ผ่านมา ที่เฉลี่ยอยู่ที่ 8% ต่อปี โดยตลาดใจกลางเมืองมีการปรับตัวของตลาดให้เหมาะสมกับความต้องการจริงมากขึ้น ราคาเฉลี่ยโครงการที่เปิดใหม่ปีนี้ต่ำกว่าราคาตลาดเมื่อปี 2561 ประมาณ 15% ส่งผลให้ราคาเฉลี่ยของตลาดใจกลางเมืองไม่ปรับตัวสูงขึ้น โดยยังอยู่ที่ 231,300 บาทต่อตารางเมตร ส่วนตลาดคอนโดรอบใจกลางเมืองปรับขึ้นเพียง 1% ไปอยู่ในระดับราคา 114,400 บาทต่อตารางเมตร ในขณะที่ตลาดรอบนอกปรับราคาเพิ่มมากที่สุดที่ 3% เป็น 76,000 บาทต่อตารางเมตร

สถานการณ์ด้านราคาในปี 2563 จะยังคงเป็นไปในลักษณะเดียวกับปี 2562 ผู้ประกอบการจะพัฒนาโครงการรองรับกับเรียลดีมานด์ในตลาด และพยายามคุมต้นทุนโครงการใหม่ให้ได้ในราคาที่เหมาะสม จึงน่าจะเห็นราคาคอนโดมิเนียมในตลาด ปรับตัวลงไปอีกบ้างในบางทำเล โดยเฉพาะอย่างยิ่งในช่วงครึ่งปีแรก และจะเห็นสินค้าที่ออกมาใหม่ที่ควบคุมราคาต่อตารางเมตรให้ตอบกับตลาดผู้อยู่อาศัยจริงมากขึ้น เป็นโอกาสให้นักลงทุนซื้อคอนโดมิเนียมในราคาไม่สูง ขณะที่โครงการที่อยู่ในสต๊อกก็จะต้องเร่งระบายสินค้าด้วยการลดลงราคาลงเช่นกัน

ในขณะที่ซีบีอาร์อี เชื่อว่า ราคาขายเฉลี่ยของคอนโดมิเนียมในกรุงเทพฯ จะไม่ลดลงเพราะต้นทุนที่ดินยังอยู่ในระดับสูง แต่ราคาขายเฉลี่ยจะเพิ่มขึ้นในอัตราที่ลดลงเมื่อเทียบกับปีก่อน จากข้อมูลของซีบีอาร์อี พบว่า ราคาขายเฉลี่ยคอนโดมิเนียมในย่านใจกลางกรุงเทพฯ เพิ่มขึ้นเพียง 0.9% เมื่อเทียบกับปีที่ผ่านมา โดยอยู่ที่ 279,740 บาทต่อตารางเมตร ณ ไตรมาส 3 ปี 2562 ด้านราคาขายเฉลี่ยคอนโดมิเนียมในย่านรอบนอกใจกลางเมืองหรือมิดทาวน์เพิ่มขึ้นเพียง 0.05% เมื่อเทียบกับปีที่ผ่านมา เป็น 99,943 บาทต่อตารางเมตร ซึ่งความสามารถในการซื้อจะอีกหนึ่งประเด็นที่สำคัญสำหรับตลาดในปี 2563 เนื่องจากผู้คนมีอำนาจในการใช้จ่ายน้อยลงจากหนี้ครัวเรือนที่เพิ่มขึ้นและภาวะเศรษฐกิจที่ชะลอตัว

แนวโน้มคอนโดปี 63 ตลาดยังทรงตัว

ในปี 2563 นลินรัตน์ เชื่อว่า ในส่วนของอุปทานใหม่ที่จะเกิดขึ้นในปี 2563 น่าจะเพิ่มขึ้นในอัตราที่ใกล้เคียงกับตัวเลขปี 2562 อยู่ที่ 42,000 – 45,000 หน่วย คาดว่าหากมาตรการของรัฐบาลที่เกี่ยวกับ LTV ยังคงเป็นแบบปัจจุบัน ความต้องการซื้อจะยังคงอยู่ในระดับที่ใกล้เคียงกับปี 2562 คือ ในระดับ 43,000 – 48,000 หน่วย ซึ่งจากตัวเลขประมาณการดังกล่าว ทำให้อัตราการขายรวมน่าจะคงอยู่ที่ 90% และห้องเหลือในตลาดก็น่าจะอยู่ในปริมาณใกล้เคียงกับตัวเลขปีนี้ที่ 60,000 หน่วย

หลายๆ ปีที่ผ่านมา ปัจจัยที่มีผลทำให้ตลาดคอนโดมิเนียมเติบโตได้อย่างต่อเนื่องนั้น ประกอบไปด้วย 1. ความต้องการที่อยู่อาศัยในทำเลใหม่ๆ จากการขยายตัวของรถไฟฟ้า 2. ตลาดการลงทุนอสังหาริมทรัพย์ในประเทศ 3. ราคาที่ดินที่ปรับตัวสูงขึ้นอย่างต่อเนื่อง 4. กำลังซื้อจากต่างชาติ ทั้งนี้ ในปี 2562 และปี 2563 ภาพรวมตลาดยังไม่ได้เติบโตมากนักเนื่องจากการลงทุนในตลาดจะมีการชะลอตัวจากมาตรการ LTV ราคาที่ดิน ไม่ได้ปรับตัวสูงขึ้น การพิจารณาซื้อที่ดินของนักลงทุนก็มีความระมัดระวังมากขึ้น ทำให้ตลาดคอนโดมิเนียมยังคงไม่มีปัจจัยเร่งในการปรับราคาให้สูงขึ้นตามไปด้วย หากค่าเงินบาทยังคงแข็งตัว การลงทุนจากต่างชาติทั้งรายย่อยและสถาบัน จะคงยังไม่เพิ่มขึ้น

สิ่งสำคัญที่น่าจะเป็นปัจจัยบวกเดียว คือ ส่วนรถไฟฟ้าที่ก่อสร้างเสร็จเพิ่มเติม ซึ่งช่วยทำให้การเดินทางสะดวกสบายมากขึ้น จะเปิดทำเลในการพัฒนาโครงการใหม่อย่างต่อเนื่อง และเมื่อวิเคราะห์ด้านทำเล พบว่าทำเลที่น่าสนใจยังคงเป็นส่วนต่อขยายรถไฟฟ้าที่สร้างเสร็จแล้ว ซึ่งโครงการเก่าที่ยังขายไม่หมดน่าจะได้ส่งผลในทางบวก ในขณะที่รถไฟฟ้าที่กำลังก่อสร้าง ทั้งสายสีเหลือง สีชมพู และสีส้มก็มีโอกาสเติบโตได้เนื่องจากเป็นส่วนขยายของกรุงเทพฯ ที่ยังมีความต้องการคอนโดและราคาที่ดินในบริเวณนั้นยังไม่สูงมาก ยังสามารถทำคอนโดในตลาดกลางและซิตี้คอนโดได้

ขณะที่ อลิวัสสา พัฒนถาบุตร กรรมการผู้จัดการ ซีบีอาร์อี ประเทศไทย ให้ความเห็นว่า ด้วยความไม่แน่นอนที่เพิ่มขึ้นในตลาดที่พักอาศัย ผู้พัฒ

นาโครงการจำเป็นต้องลดและกระจายความเสี่ยงในการลงทุน รวมทั้งเพิ่มช่องทางในการสร้างรายได้ที่หลากหลายมากขึ้น ผู้พัฒนาโครงการหลายรายเริ่มพิจารณาอสังหาริมทรัพย์ที่สร้างรายได้ประจำหรืออสังหาริมทรัพย์ประเภทมิกซ์ยูส โดยเฉพาะบนแปลงที่ดินขนาดใหญ่ เพื่อทำให้โครงการมีความน่าสนใจยิ่งขึ้นจากการใช้ประโยชน์ที่มีความหลากหลายภายในพื้นที่โครงการเดียวกัน นอกจากนี้แหล่งท่องเที่ยวสำคัญ เช่น หัวหิน พัทยา ภูเก็ต และกระบี่ ได้กลายสร้างโอกาสให้กับนักพัฒนาเนื่องจากโครงสร้างพื้นฐานของไทยกำลังขยายตัวอย่างมากและอุตสาหกรรมการท่องเที่ยวยังคงแข็งแกร่งอยู่

ขณะที่ข้อมูลของ ซีบีอาร์อี ประเทศไทยระบุว่า ตลาดคอนโดได้ชะลอตัวลงอย่างเห็นได้ชัดเจนนับตั้งแต่ไตรมาส 2 ของปี 2562 ขณะที่ในช่วงไตรมาส 3 แผนกวิจัย ซีบีอาร์อีพบว่า มีการเปิดตัวคอนโดมิเนียมใหม่ย่านใจกลางเมืองในระดับที่ต่ำที่สุดหากเปรียบเทียบกับไตรมาส 3 ปีอื่นๆ นับตั้งแต่ปี 2558 เป็นต้นมา โดยในไตรมาส 3 ของปี 2562 มีการเปิดตัวคอนโดมิเนียมใหม่เพียง 1,268 ยูนิต ขณะในไตรมาส 3 ปี 2561 มีการเปิดตัวคอนโดมิเนียมใหม่จำนวน 7,147 ยูนิต

ขณะที่ข้อมูลของ ซีบีอาร์อี ประเทศไทยระบุว่า ตลาดคอนโดได้ชะลอตัวลงอย่างเห็นได้ชัดเจนนับตั้งแต่ไตรมาส 2 ของปี 2562 ขณะที่ในช่วงไตรมาส 3 แผนกวิจัย ซีบีอาร์อีพบว่า มีการเปิดตัวคอนโดมิเนียมใหม่ย่านใจกลางเมืองในระดับที่ต่ำที่สุดหากเปรียบเทียบกับไตรมาส 3 ปีอื่นๆ นับตั้งแต่ปี 2558 เป็นต้นมา โดยในไตรมาส 3 ของปี 2562 มีการเปิดตัวคอนโดมิเนียมใหม่เพียง 1,268 ยูนิต ขณะในไตรมาส 3 ปี 2561 มีการเปิดตัวคอนโดมิเนียมใหม่จำนวน 7,147 ยูนิต นาโครงการจำเป็นต้องลดและกระจายความเสี่ยงในการลงทุน รวมทั้งเพิ่มช่องทางในการสร้างรายได้ที่หลากหลายมากขึ้น ผู้พัฒนาโครงการหลายรายเริ่มพิจารณาอสังหาริมทรัพย์ที่สร้างรายได้ประจำหรืออสังหาริมทรัพย์ประเภทมิกซ์ยูส โดยเฉพาะบนแปลงที่ดินขนาดใหญ่ เพื่อทำให้โครงการมีความน่าสนใจยิ่งขึ้นจากการใช้ประโยชน์ที่มีความหลากหลายภายในพื้นที่โครงการเดียวกัน นอกจากนี้แหล่งท่องเที่ยวสำคัญ เช่น หัวหิน พัทยา ภูเก็ต และกระบี่ ได้กลายสร้างโอกาสให้กับนักพัฒนาเนื่องจากโครงสร้างพื้นฐานของไทยกำลังขยายตัวอย่างมากและอุตสาหกรรมการท่องเที่ยวยังคงแข็งแกร่งอยู่

นาโครงการจำเป็นต้องลดและกระจายความเสี่ยงในการลงทุน รวมทั้งเพิ่มช่องทางในการสร้างรายได้ที่หลากหลายมากขึ้น ผู้พัฒนาโครงการหลายรายเริ่มพิจารณาอสังหาริมทรัพย์ที่สร้างรายได้ประจำหรืออสังหาริมทรัพย์ประเภทมิกซ์ยูส โดยเฉพาะบนแปลงที่ดินขนาดใหญ่ เพื่อทำให้โครงการมีความน่าสนใจยิ่งขึ้นจากการใช้ประโยชน์ที่มีความหลากหลายภายในพื้นที่โครงการเดียวกัน นอกจากนี้แหล่งท่องเที่ยวสำคัญ เช่น หัวหิน พัทยา ภูเก็ต และกระบี่ ได้กลายสร้างโอกาสให้กับนักพัฒนาเนื่องจากโครงสร้างพื้นฐานของไทยกำลังขยายตัวอย่างมากและอุตสาหกรรมการท่องเที่ยวยังคงแข็งแกร่งอยู่