ธนาคารเกียรตินาคินภัทร วิเคราะห์สถานการณ์ตลาดที่อยู่อาศัยปี 66 ปัจจัยด้านลบฉุดยอดขายหดตัว 3-4% จับตาสต๊อกคงค้างพุ่งสูงสุดในรอบ 5 ปี แนะผู้ประกอบการชะลอลงทุนในพื้นที่เสี่ยง

ธนาคารเกียรตินาคินภัทร โดยสายงานสินเชื่อธุรกิจ วิเคราะห์ตลาดอสังหาริมทรัพย์ในพื้นที่กรุงเทพฯและปริมณฑล ปี 2566 ว่า มีโอกาสชะลอตัวจากภาวะเศรษฐกิจที่ยังมีความไม่แน่นอน การปรับขึ้นของอัตราดอกเบี้ย และมาตรการ LTV ที่เข้มงวดขึ้น ฉุดยอดขายไม่ให้โตต่อเนื่องจากปี 2565 ที่เริ่มมีสัญญาณการฟื้นตัว คาดยอดขายชะลอตัวลดลง 3-4% สวนทางกับจำนวนยูนิตคงค้างอาจจะพุ่งสูงสุดในรอบ 5 ปี โดยกลุ่มแนวราบยังขยายตัวได้ดี แนะนำผู้ประกอบการเลือกกลุ่มลูกค้าและทำเลอย่างระมัดระวัง หลีกเลี่ยงพื้นที่ที่ยังมีสต็อกคงค้างสูง

การฟื้นตัวจากปี 65 ชะงัก

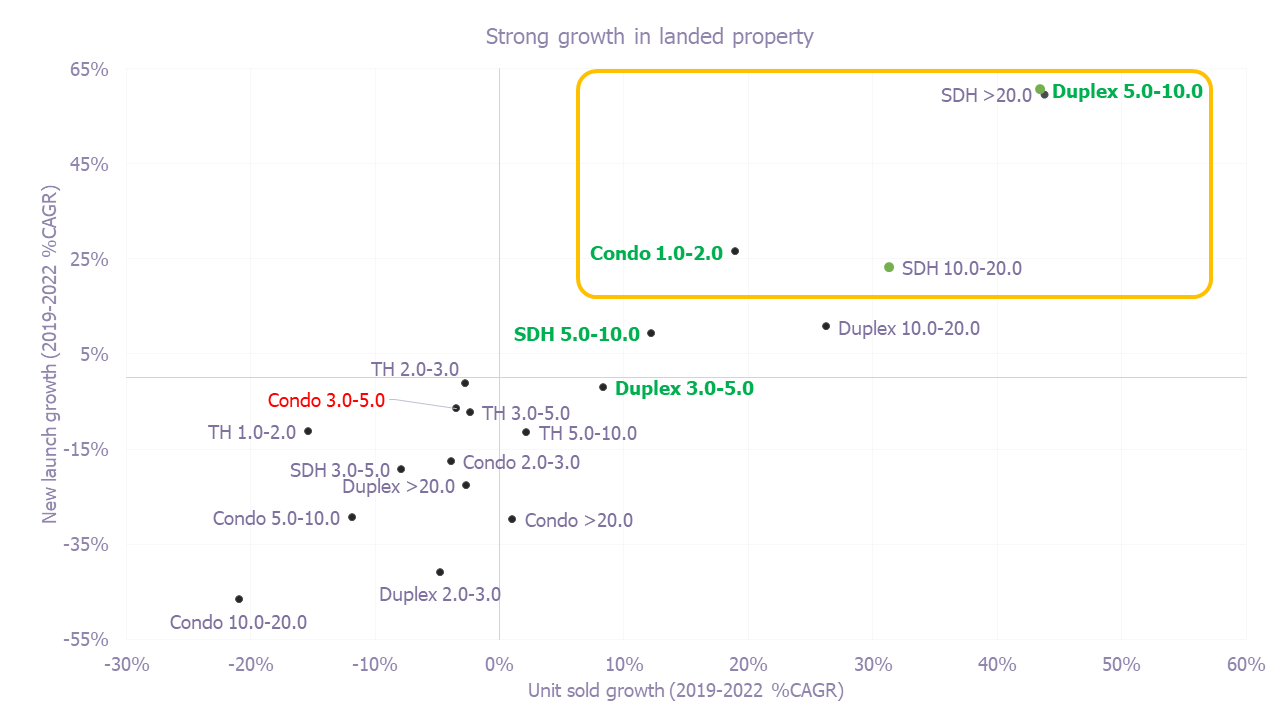

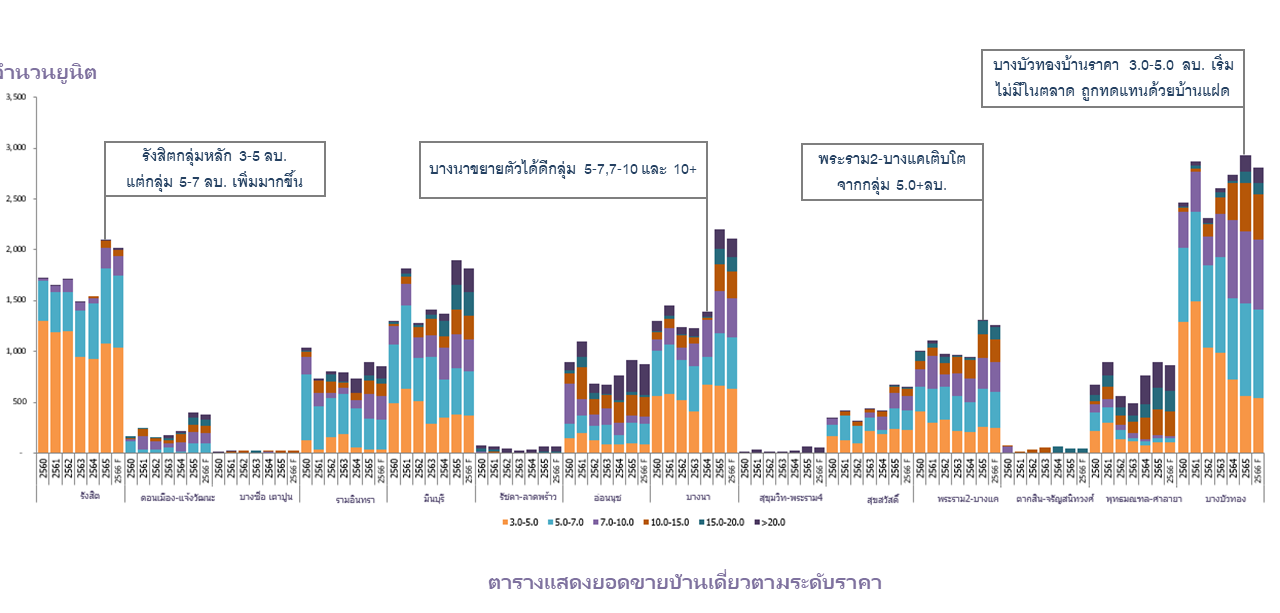

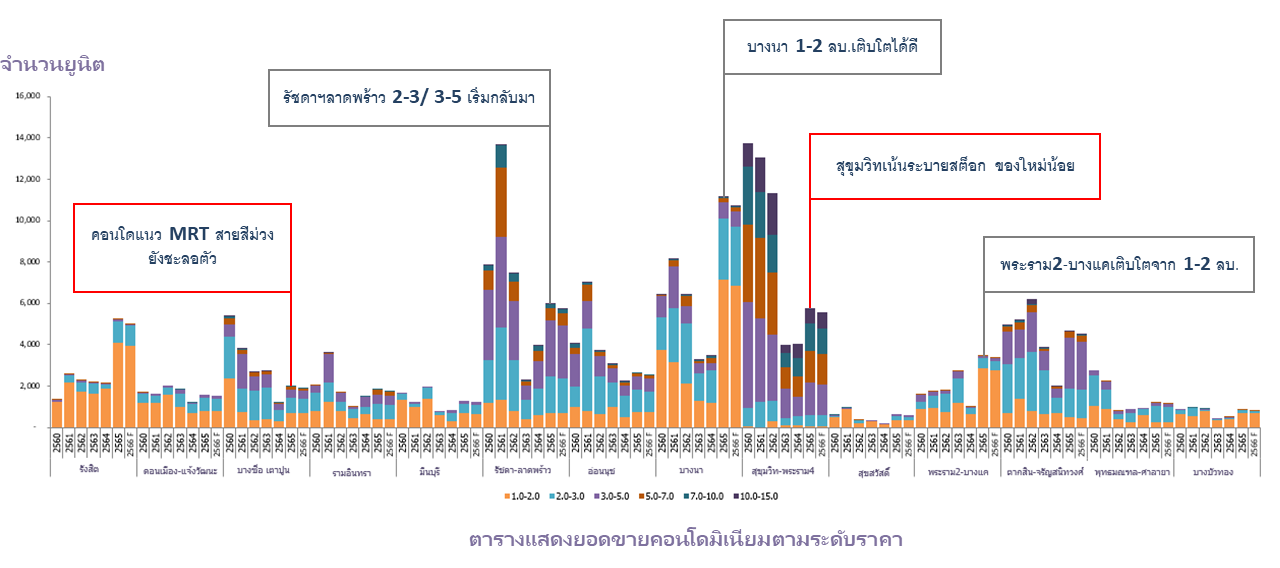

ในปี 2565 พื้นที่กรุงเทพฯ-ปริมณฑล มีตัวเลขยอดโอนกรรมสิทธิ์ของบ้านมือหนึ่งและบ้านมือสองเพิ่มขึ้นมากถึง 19.5% จากปี 2564 จากภาวะเศรษฐกิจที่มีแนวโน้มดีขึ้น อัตราดอกเบี้ยที่อยู่ในระดับต่ำและการผ่อนคลายมาตรการคุมสินเชื่อที่อยู่อาศัย (LTV) รวมทั้งมาตรการกระตุ้นอสังหาริมทรัพย์ต่างๆ โดยกลุ่มที่เติบโตชัดเจนในปีที่ผ่านมา คือกลุ่มคอนโดมิเนียมระดับราคา 1-2 ล้านบาท ซึ่งมาจากการเปิดโครงการเพิ่มขึ้นของกลุ่มลูกค้าใหม่ในระดับราคาไม่เกิน 2 ล้านบาทในช่วง 2 ปีที่ผ่านมา รวมถึงการระบายสต็อกคอนโดมิเนียมสร้างเสร็จที่ยอดขายหยุดชะงักในช่วงสถานการณ์โควิด-19 ส่วนแนวราบกลุ่มที่ขยายตัวได้ดีคือ กลุ่มที่อยู่อาศัย 5-10 ล้านบาท 10-20 ล้านบาท และกลุ่มมากกว่า 20 ล้านบาท

อย่างไรก็ตาม ในปี 2566 อสังหาริมทรัพย์ในพื้นที่กรุงเทพฯ และปริมณฑลอาจไม่สามารถขยายตัวต่อเนื่องจากปี 2565 ทั้งจากภาวะเศรษฐกิจที่ยังมีความไม่แน่นอนสูง การปรับขึ้นของอัตราดอกเบี้ย และมาตรการ LTV ที่เข้มงวดขึ้น ซึ่งสวนทางกับการเปิดโครงการใหม่ โดยมีปัจจัยบวก-ปัจจัยลบดังนี้

ปัจจัยบวก

-แนวโน้มการขยายตัวของเศรษฐกิจไทยในปี 2566 คาดว่าจะขยายตัวในช่วง 2.7–3.7% (คาดการณ์ 3.6%)

-ภาคการท่องเที่ยวมีแนวโน้มฟื้นตัวในปี 2566 ประมาณการณ์จำนวนนักท่องเที่ยวต่างชาติ อยู่ที่ 25 ล้านคน มูลค่ารายได้จากการท่องเที่ยว 1.2 ล้านล้านบาท

-มาตรการลดค่าธรรมเนียมการจดทะเบียนสิทธิ์และนิติกรรมสำหรับที่อยู่อาศัย ปี 2566

-การเปิดให้บริการของรถไฟฟ้า สายสีเหลือง และสีชมพูในปี 2566-2567

-แนวโน้มผังเมือง กรุงเทพมหานคร ที่จะนำมาใช้ในปี 2567 ส่งผลให้บางพื้นที่จะสามารถพัฒนาบ้านในราคาต่ำลงได้

ปัจจัยลบ

-การฟื้นตัวของเศรษฐกิจไทยอาจช้าลงแม้ว่าภาคการท่องเที่ยวฟื้นตัวดีขึ้น จากผลกระทบของภาวะเศรษฐกิจโลกที่ชะลอตัว

-การส่งออกมีแนวโน้มชะลอตัวต่อเนื่อง และอาจติดลบมากกว่า 10% ในไตรมาส 1 ปี 2566

-เงินเฟ้อไทยปรับตัวสูงขึ้นตามเงินเฟ้อโลกถึงแม้จะเริ่มเห็นสัญญาณชะลอตัวลง ในขณะที่เงินเฟ้อภาคบริการอาจปรับตัวสูงขึ้น

-ดอกเบี้ยของ ธปท.จะยังอยู่ในทิศทางขาขึ้น แต่อาจหยุดการขึ้นดอกเบี้ยเร็วกว่าที่ประเมินไว้ ซึ่งอัตราดอกเบี้ยขาขึ้นมีความเสี่ยง คือ วิกฤติในภาคการเงิน

-หนี้ครัวเรือนในระดับสูงยังมีแนวโน้มกดดันการบริโภคและการเพิ่มขึ้นของหนี้เสีย ซึ่งจะส่งผลกระทบอย่างมากต่อกลุ่มคนรายได้น้อย

-การบริโภคในประเทศฟื้นตัวขึ้นในปี 2565 ตามการเปิดเมือง แต่คาดว่าจะเริ่มชะลอลงหลังเงินเฟ้อปรับตัวสูงขึ้นมากกว่าค่าจ้าง

-การปลดล็อคมาตรการ LTV ได้ สิ้นสุดลงในวันที่ 31 ธันวาคม 2565 ที่ผ่านมา ทำให้ผู้ที่ต้องการซื้อบ้านหลังที่2 ขึ้นไป และบ้านที่มีราคามากกว่า 10 ล้านบาทในปี 2566

-ต้นทุนการพัฒนาเพิ่มขึ้น (ราคาที่ดิน, ค่าขนส่ง, ค่าแรง)

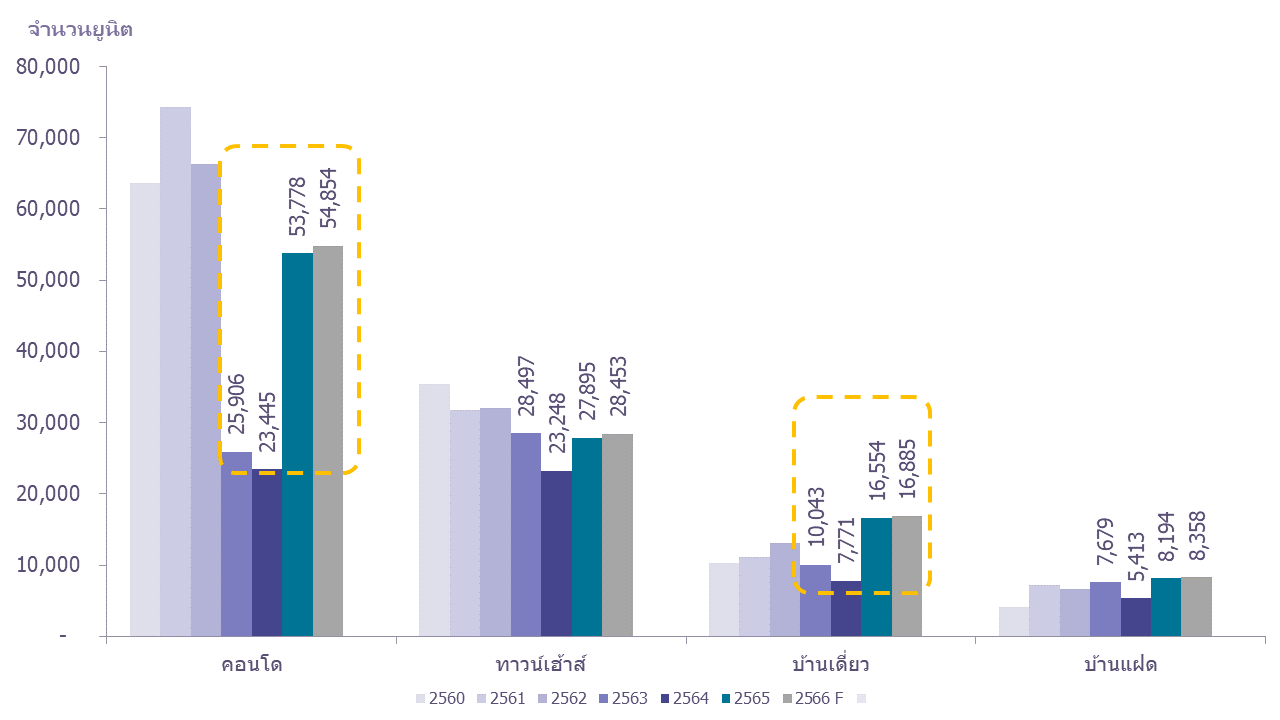

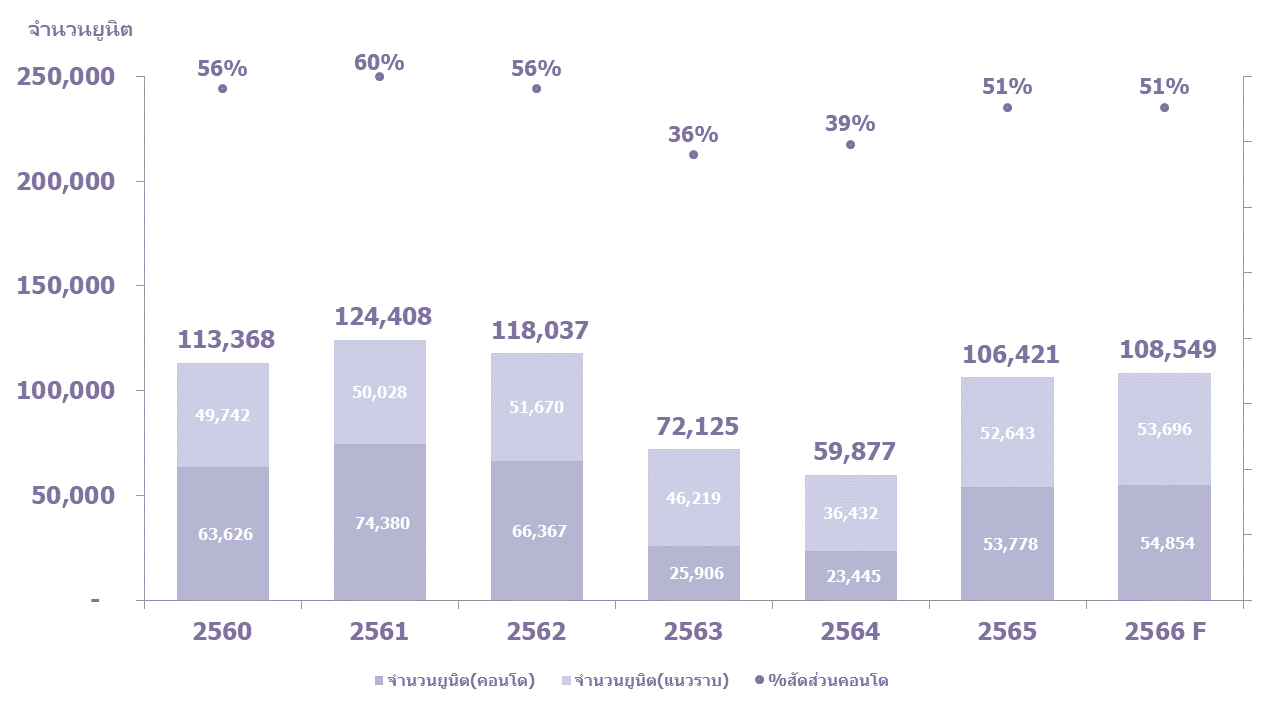

โดยคาดการณ์ว่าจำนวนยูนิตเปิดใหม่ในปี 2566 จะยังคงแรงต่อเนื่องอยู่ในระดับใกล้เคียงกับปี 2565 ที่ประมาณ 108,600 หน่วย โดยเป็นสัดส่วนของคอนโดมิเนียมประมาณ 51% ซึ่งจะยังกระจุกตัวในกลุ่มคอนโดมิเนียมระดับราคาไม่เกิน 2 ล้านบาท และกลุ่ม 2-3 ล้านบาท ส่วนที่อยู่อาศัยแนวราบคาดว่า กลุ่มทาวน์เฮ้าส์น่าจะเป็นกลุ่มที่มีจำนวนยูนิตเปิดใหม่เข้ามาในตลาดมากที่สุดมากกว่า 28,000 ยูนิต โดยกลุ่มหลักจะเป็นกลุ่ม 2-3 ล้านบาท และกลุ่ม 3-4 ล้านบาท

ส่วนบ้านเดี่ยวตลาดหลักยังเป็นกลุ่ม 5-7 ล้านบาท และ 7-10 ล้านบาท โดยกลุ่มระดับราคาที่อาจจะมีการเปิดตัวเข้ามาในสัดส่วนที่เพิ่มมากขึ้นคือบ้านระดับราคา 15-25 ล้านบาท และระดับราคา 25-50 ล้านบาท เนื่องจากผลตอบรับที่ดีจากยอดขายของบ้านในระดับราคานี้เมื่อปี 2565 แต่บ้านในระดับราคาดังกล่าวมีส่วนแบ่งทางการตลาดไม่เกิน 5% ของจำนวนยูนิตขายได้ทั้งหมด

ยอดขายปี 66 ชะลอตัว-สต็อกพุ่ง

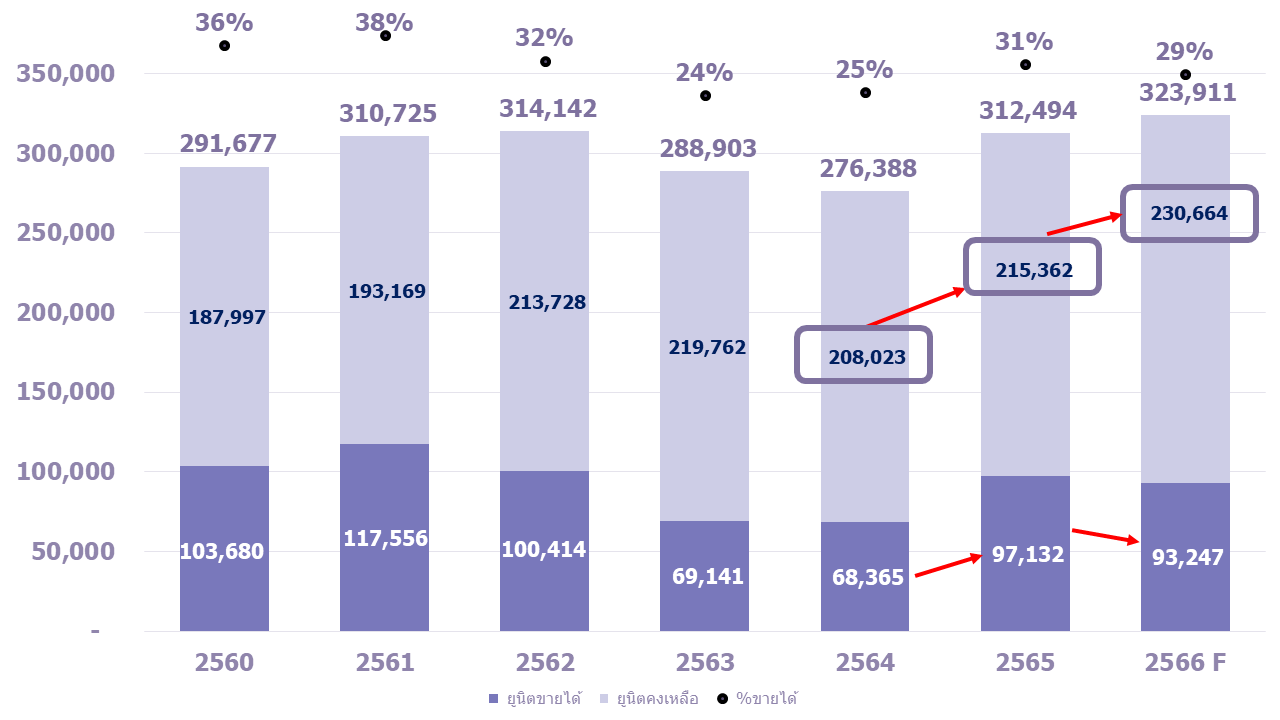

สายงานสินเชื่อธุรกิจ ธนาคารเกียรตินาคินภัทร ประเมินว่า จากปัจจัยลบที่ฉุดกำลังซื้อในบางกลุ่มมีผลให้ภาพรวมอุปสงค์ของปี 2566 น่าจะชะลอตัวเมื่อเปรียบเทียบกับปี 2565 โดยในปี 2566 คาดการณ์ว่ายอดขายจะปรับลดลงประมาณ 3-4 % โดยยูนิตเหลือขายสะสมมีโอกาสอิ่มตัวในบางพื้นที่ มีโอกาสที่จำนวนหน่วยขายสะสมจะอยู่ในระดับสูงสุดในรอบ 5 ปีที่ผ่านมา (มากกว่า 230,000 ยูนิต)

คอนโดมิเนียมยังเป็นกลุ่มที่ต้องเฝ้าระวังมีแนวโน้มที่อาจเกิดภาวะโอเวอร์ซัพพลายในบางทำเล เนื่องจากหลายโครงการจะมุ่งเน้นพัฒนาคอนโดมิเนียมในราคาถูกจำนวนมากเข้ามาแข่งขันในตลาด ขณะที่ตลาดคอนโดมิเนียมเพื่อการลงทุนในพื้นที่กรุงเทพฯชั้นในสำหรับกลุ่มลูกค้าต่างชาติ (กลุ่ม 5-10 ล้านบาท) และคอนโดมิเนียมตามแนวรถไฟฟ้าสายสีม่วง ยังคงเน้นการระบายสินค้าคงเหลือเดิม

ทั้งนี้ในปี 2566 ยังเห็นโอกาสการขยายตัวในบางกลุ่มสินค้าในบางทำเล ได้แก่

โครงการที่อยู่อาศัยแนวราบ

บางนา: ยังขยายตัวได้ดีในกลุ่ม 2-3 ล้านบาท แต่สินค้าเริ่มมีน้อย ถูกทดแทนด้วยระดับราคา 3-5 ล้านบาท (ทาวน์เฮ้าส์และบ้านแฝด)

พระราม 2 บางแค: เติบโตขึ้นในกลุ่มราคา 5 ล้านบาท ขึ้นไป

บางบัวทอง: บ้านระดับราคา 3-5 ล้านบาท เริ่มไม่มีในตลาด ถูกทดแทนด้วยบ้านแฝดในระดับราคาเดียวกัน

รังสิต: ขยายตัวได้ดีจากทาวน์เฮ้าส์ 2-3 ล้านบาท แต่การแข่งขันสูง สินค้าในตลาดยังมีเหลือมาก

อ่อนนุช ศรีนครินทร์ บางนา และราชพฤกษ์: บ้านระดับราคา 10-15 ล้านบาท มียอดขายเติบโตเพิ่มขึ้นในพื้นที่

บางนา กรุงเทพกรีฑาตัดใหม่: บ้านเดี่ยวระดับราคา 10-20 ล้านบาท และมากกว่า 20 ล้านบาท ยังน่าสนใจสำหรับตลาด แต่อาจจะไม่ดีเท่าปี 2565 จากปัญหาการส่งออกและมาตรการ LTV

โครงการคอนโดมิเนียม

บางนา ศรีนครินทร์ และพื้นที่สถาบันการศึกษา: คอนโดมิเนียม 1-2 ล้านบาท ยังเติบโตได้

ลาดพร้าว บางกะปิ ศรีนครินทร์: คอนโดมิเนียม ราคา 2-3 ล้านบาท ตลาดเริ่มดีขึ้นจากการเปิดใช้รถไฟฟ้าสายสีเหลือง

แนะผู้ประกอบการเลี่ยงพื้นที่เสี่ยง

จากตลาดที่ยังคงชะลอตัวและโอกาสเกิดภาวะ Over-Supply ในบางพื้นที่ สายงานสินเชื่อธุรกิจ ธนาคารเกียรตินาคินภัทร ประเมินว่า ในปี 2566 ผู้ประกอบการควรพัฒนาโครงการโดยเลือกกลุ่มลูกค้าและทำเลอย่างระมัดระวัง โดยเฉพาะกลุ่มคอนโดมิเนียมในพื้นที่ที่มีการเปิดใหม่ในระดับราคา 1-2 ล้านบาทค่อนข้างมาก ได้แก่ โซนบางนา รังสิต เพชรเกษม และรามอินทรา เนื่องจากอาจส่งผลให้พื้นที่เหล่านี้มีปริมาณห้องชุดที่มากเกินไป นอกจากนี้ยังมีโซนสุขุมวิทชั้นในที่สถานการณ์ตลาดการซื้อ-ขายคอนโดยังไม่ฟื้นตัว รวมไปถึงบางซื่อ เตาปูน และรัตนาธิเบศร์ ที่เน้นระบายสินค้าคงค้างเดิม และโครงการเปิดใหม่มีน้อย

ส่วนทำเลและกลุ่มลูกค้าที่ยังสามารถขยายตัวได้ดีต่อเนื่อง คือกลุ่มกำลังซื้อระดับราคา 3-5 ล้านบาท 5-7 ล้านบาท และ 10-15 ล้านบาท โดยเฉพาะตลาดแนวราบในพื้นที่บางนา พระราม 2-บางแค บางบัวทอง และ ราชพฤกษ์ โดยกลุ่มสินค้าที่จะเริ่มเข้ามาในตลาดมากขึ้นจะเป็นกลุ่มบ้านแฝดระดับราคา 5-10 ล้านบาทและบ้านเดี่ยว 10-15 ล้านบาท ซึ่งขยายตัวได้ดีในช่วงที่ผ่านมา สำหรับกลุ่มบ้านระดับราคาสูง 20-50 ล้านบาท ในทำเลบางนา และกรุงเทพกรีฑาตัดใหม่ยังเป็นตัวเลือกที่น่าสนใจแต่ต้องควบคุมปริมาณสต็อกบ้านและขนาดของโครงการให้เหมาะสมกับขนาดของตลาดเป้าหมาย