ธุรกิจอสังหาฯทรุดหนัก หลากหลายปัจจัยลบรุมเร้า ศูนย์ข้อมูลอสังหาฯ ปรับตัวเลขประมาณการใหม่หลังกำลังซื้ออ่อนแรง ฉุดยอดโอน-ยอดขายลดฮวบ แนะรัฐบาลเศรษฐาจำเป็นต้องใช้มาตรการกระตุ้นอย่างเร่งด่วน เตือนผู้ประกอบการแตะเบรกลงทุนโครงการใหม่ เร่งระบายสต๊อกเก่า

ดร. วิชัย วิรัตกพันธ์ ผู้ตรวจการธนาคารอาคารสงเคราะห์ และรักษาการผู้อำนวยการศูนย์ข้อมูลอสังหาริมทรัพย์ กล่าวว่า สถานการณ์โดยภาพรวมของตลาดอสังหาริมทรัพย์ในปี 2566 จะเห็นว่าเศรษฐกิจไทยฟื้นตัวขึ้นมาได้ แต่เป็นการฟื้นตัวที่ไม่เต็มที่ เพราะเป็นการฟื้นตัวจากภาคธุรกิจท่องเที่ยวเป็นหลัก แต่ยังมีข้อจำกัดของการฟื้นตัว ในภาคของการลงทุน การส่งออก ภาคอุตสาหกรรมต่างๆ รวมถึงรัฐบาลใหม่ที่ยังจัดตั้งไม่เรียบร้อย (รอแถลงนโยบายต่อสภา) ทำให้การเบิกจ่ายงบประมาณของ ปี 2567 ล่าช้าออกไป ส่งผลให้ทางสภาพัฒน์ ได้ ปรับลด ประมาณการการขยายตัว ของเศรษฐกิจในปีนี้ลงเหลือ 2.5-3% จากเดิม 2.7-3.4%

ขณะที่ทิศทางเงินเฟ้อเราเห็นตัวเลขที่ชะลอตัวลง แต่ในปีนี้อัตราดอกเบี้ยก็ได้ปรับตัวขึ้นมาแล้ว 4 ครั้งๆ ละ 0.25% และยังมีโอกาสที่จะปรับขึ้นอีก 0.25-0.5% ทำให้ในปีนี้อัตราดอกเบี้ยโดยรวมมีโอกาสจะขึ้นไปถึง 1.25-1.50% ซึ่งส่งผลให้ประชาชนชะลอการตัดสินใจซื้อที่อยู่อาศัย เพราะค่างวดในการผ่อนบ้านจะเกินกำลัง ความสามารถของผู้ซื้อ และถ้าต้องการผ่อนเท่าเดิมก็จะกู้ได้ในวงเงินที่น้อยลง ไม่สอดคล้องกับราคาที่อยู่อาศัยที่เพิ่มขึ้น ขณะที่ปัญหาหนี้ครัวเรือนก็ยังคงอยู่ในระดับสูง

นอกจากนี้ มาตรการในการกระตุ้นอสังหาฯก็ไม่ได้เข้มข้นเหมือนอย่างเช่นปีที่แล้ว รวมทั้งการยกเลิกมาตรการผ่อนปรนการปล่อยสินเชื่อที่อยู่อาศัย (LTV) ปัจจัยลบต่างๆ เหล่านี้ ได้ส่งผลต่อการปรับเปลี่ยนของอุปสงค์และอุปทานในตลาดที่อยู่อาศัยในช่วง 2 ไตรมาสแรกที่ผ่านมา โดยอุปสงค์มีการปรับตัวลดลงของหน่วยการโอนกรรมสิทธิ์ และยอดขายใหม่ที่ลดลงเมื่อเทียบกับปีก่อน ได้สะท้อนให้เห็นถึงกำลังซื้อที่อยู่อาศัยที่ยังไม่แข็งแรงเท่าที่ควร

ขณะเดียวกันศูนย์ข้อมูลอสังหาฯ ได้ปรับประมาณการตัวเลขของอุปสงค์และอุปทานใหม่จากที่เคยประเมินไว้ในช่วงต้นปี โดยเป็นการปรับประมาณการที่ขยับไปทางฝั่ง Worst Case มากขึ้น เช่น ตัวเลขการโอนจากเดิมประเมินว่าจำนวนหน่วยจะติดลบร้อยละ -10 เพิ่มเป็นร้อยละ -14.5 มูลค่าจะติดลบร้อยละ -4 เพิ่มเป็นร้อยละ -8.2 ซึ่งสะท้อนสภาวะตลาดที่ชะลอตัวลงกว่าเดิม

ทั้งนี้ เป็นผลจากตัวเลขสมมุติฐานทางเศรษฐกิจต่างๆ ได้เปลี่ยนไป โดยเฉพาะ GDP ที่ปรับลดลง ค่าเฉลี่ยของดอกเบี้ย MRR ที่ปรับขึ้น จากการปรับดอกเบี้ยนโยบายที่เดิมคาดว่าจะปรับเพิ่มร้อยละ 0.50-0.75 ปรากฏว่า 8 เดือนดอกเบี้ยขยับขึ้นไปเป็นร้อยละ 1.0 และมีแนวโน้มจะปรับเพิ่มขึ้นอีกร้อยละ 0.25-0.50 ซึ่งทั้ง 2 ปัจจัยมีผลกระทบต่อตลาดที่อยู่อาศัยค่อนข้างมาก

ดร.วิชัยเน้นย้ำว่า ตลาดที่อยู่อาศัยจำเป็นอย่างยิ่งที่ต้องมีมาตรการกระตุ้นภาคอสังหาริมทรัพย์ ที่มีความชัดเจนและตรงจุด ถือเป็นความท้าทายของรัฐบาลใหม่ในการกำหนดนโยบายทางเศรษฐกิจ สำหรับมาตรการที่อยากเสนอต่อรัฐบาลใหม่เพื่อกระตุ้นภาคธุรกิจอสังหาริมทรัพย์ ประกอบด้วย

1.การนำมาตรการผ่อนปรนการปล่อยสินเชื่อที่อยู่อาศัย (LTV) กลับมาใช้ใหม่ในช่วงระยะเวลาหนึ่ง

2.มาตรการที่ช่วยลด Rejection Rate เช่น การออกซอฟท์โลนสำหรับสินเชื่อที่อยู่อาศัย การปล่อยสินเชื่อโดยให้ผู้ประกอบการค้ำประกันการซื้อคืนกรณีที่มีปัญหาในการผ่อนบ้าน

3.มาตรการที่ช่วยลดภาระในการซื้อที่อยู่อาศัย เช่น การลดค่าธรรมเนียมการโอน-การจดจำนอง

4.มาตรการจูงใจให้ผู้ซื้อชาวต่างชาติเข้ามาซื้อที่อยู่อาศัยในประเทศไทย เช่น การให้ Long Term Visa การให้สิทธิถือครองเพิ่มในโครงการอาคารชุด

5.มาตรการส่งเสริมการลงทุน (บีโอไอ) สำหรับโครงการที่อยู่อาศัยผู้มรายได้น้อย

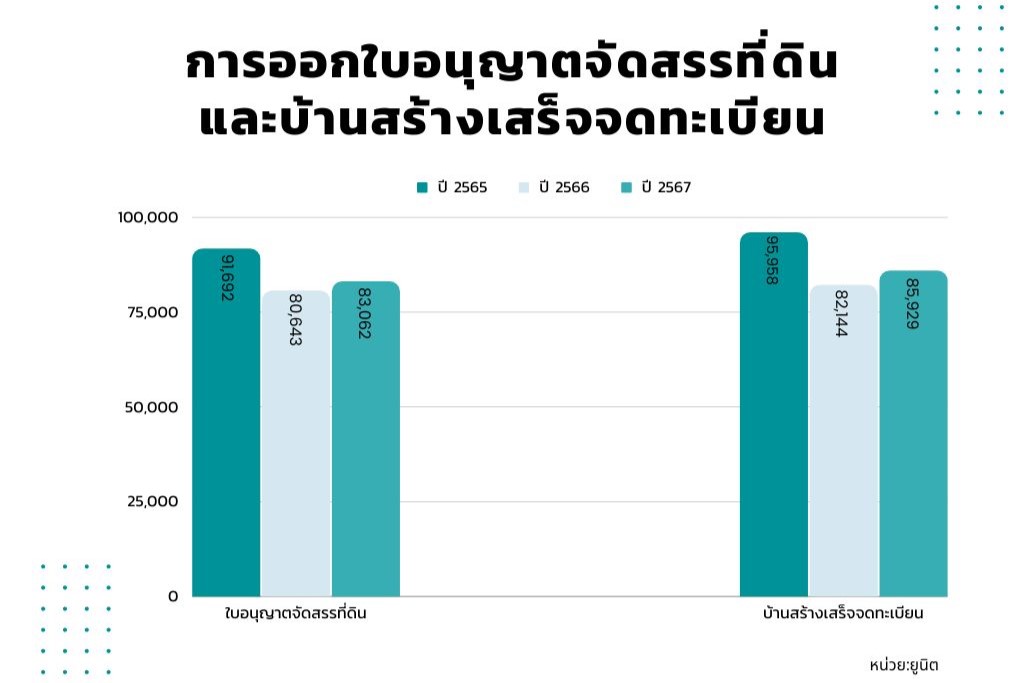

ดร.วิชัย กล่าวอีกว่า ศูนย์ข้อมูลอสังหาฯได้สำรวจข้อมูลอุปทานและอุปสงค์ล่าสุดในไตรมาสที่ 2 ปี 2566 พบว่า ในด้านของอุปทานจากตัวเลขการออกใบอนุญาตจัดสรรที่ดินสะท้อนให้เห็นว่า อุปทานจากการขอใบอนุญาตจัดสรรที่ดินฟื้นตัวมาอย่างต่อเนื่องในไตรมาสที่ 1 ถึง 3 ของปี 2565 เริ่มชะลอตัวลงตั้งแต่ไตรมาสที่ 4 ปี 2565 จนถึงไตรมาสที่ 2 ของปี 2566

ในไตรมาสที่ 2 ของปี 2566 บ้านเดี่ยวมีการออกใบอนุญาตจัดสรรที่ดินมากที่สุดจำนวน 7,157 หน่วยหรือคิดเป็นร้อยละ 37.7 แต่เมื่อเทียบกับช่วงเดียวกันของปีที่ผ่านมาลดลงร้อยละ -13.6 ขณะที่ทาวน์เฮ้าส์มีการออกใบอนุญาตจัดสรรที่ดินเป็นอันดับ 2 จำนวน 6,816 หน่วยคิดเป็นร้อยละ 35.9 โดยเพิ่มขึ้นร้อยละ 8.6 เมื่อเทียบกับช่วงเดียวกันของปี 2565 ส่วนบ้านแฝดมีการออกใบอนุญาตจัดสรรที่ดินเป็นอันดับ 3 จำนวน 3,659 หน่วยคิดเป็นร้อยละ 19.30 แต่ลดลงร้อยละ -10.2 เมื่อเทียบกับช่วงเดียวกันของปี 2565

แสดงให้เห็นว่าผู้ประกอบการกลับมาเล่นในตลาดบ้านเดี่ยวซึ่งเป็น Real Demand และมีศักยภาพในการที่จะขอสินเชื่อได้มากกว่า แต่ทาวน์เฮ้าส์ก็ยังมีอยู่ในจำนวนที่สูงเช่นกันและยังมีการขยายตัว ส่วนบ้านเดี่ยวและบ้านแฝดชะลอตัวลงเมื่อเทียบกับช่วงเดียวกันของปีที่แล้ว

ทั้งนี้ศูนย์ข้อมูลอสังหาฯได้ประมาณการว่า การออกใบอนุญาตจัดสรรที่ดินในปี 2566 จะมีจำนวนทั้งสิ้น 80,643 หน่วย ลดลงร้อยละ -12.1 เมื่อเทียบกับปี 2565 ที่มีการขยายตัวห้องเดียวกันของปีก่อนหน้าถึงร้อยละ 34.3 ส่วนในปี 2567 คาดว่าจะมีการออกใบอนุญาตจัดสรรที่ดินจำนวนทั้งสิ้น 83,062 หน่วย เพิ่มขึ้นร้อยละ 3

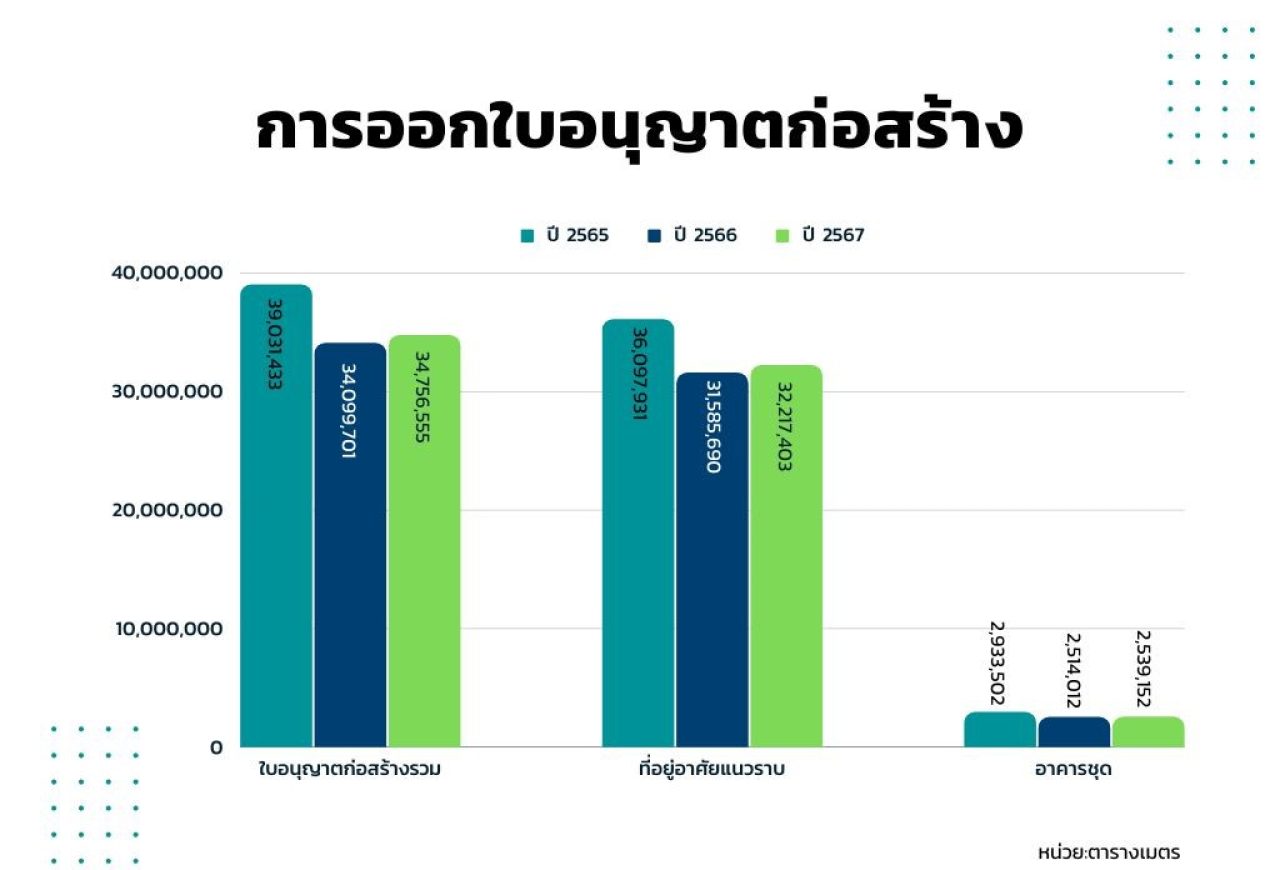

ส่วนของการออกใบอนุญาตก่อสร้างที่เก็บข้อมูลได้ถึงไตรมาส 1 ปี 2566 ยังมีการเติบโตอยู่ที่ร้อยละ 5.5 มีจำนวนพื้นที่การออกใบอนุญาตก่อสร้างทั่วประเทศอยู่ที่ 10,087,851 ตารางเมตร ขณะที่ตัวเลขการออกใบอนุญาตก่อสร้างได้มีการขยายตัวอย่างต่อเนื่องมาตั้งแต่ไตรมาสที่ 2 ของปี 2565 จนถึงไตรมาสที่ 1 ปี 2566 ส่งผลให้ยังมีจำนวนสะสมของพื้นที่ที่ออกใบอนุญาตก่อสร้างอยู่ในมือผู้ประกอบการอยู่พอสมควร

ส่งผลให้จำนวนการขอใบอนุญาตก่อสร้างเริ่มชะลอตัวลงในส่วนของอาคารชุดหลังจากมีการออกใบอนุญาตก่อสร้างไตรมาสละกว่า 9 แสนตารางเมตรในช่วงไตรมาส 3-4 ปี 2565 เหลือ 652,501 ในไตรมาส 1 ปี 2566 หรือลดลงร้อยละ -30% แต่ก็ยังเติบโตถึงร้อยละ 23.6 เมื่อเทียบกับช่วงเดียวกันของปีที่แล้ว ขณะที่ที่อยู่อาศัยแนวราบยังคงขยายตัวต่อเนื่องร้อยละ 4.5

แนวโน้มการขอใบอนุญาตก่อสร้างปี 2566 คาดว่า จะมีจำนวนรวมทั้งสิ้น 34,099,701 ตารางเมตร ลดลงร้อยละ -12.6 แบ่งเป็นพื้นที่การออกใบอนุญาตก่อสร้างที่อยู่อาศัยแนวราบทั่วประเทศประมาณ 31,585,690 ตารางเมตร ลดลง ร้อยละ -12.5 และพื้นที่การออกใบอนุญาตก่อสร้างอาคารชุดรวม 2,514,012 ตารางเมตร ลดลง ร้อยละ -14.3 ส่วนในปี 2567 จะมีจำนวนพื้นที่การออกใบอนุญาตก่อสร้างทั่วประเทศประมาณ 34,756,555 ตารางเมตร ปรับตัวเพิ่มขึ้นเล็กน้อยที่ร้อยละ 1.9

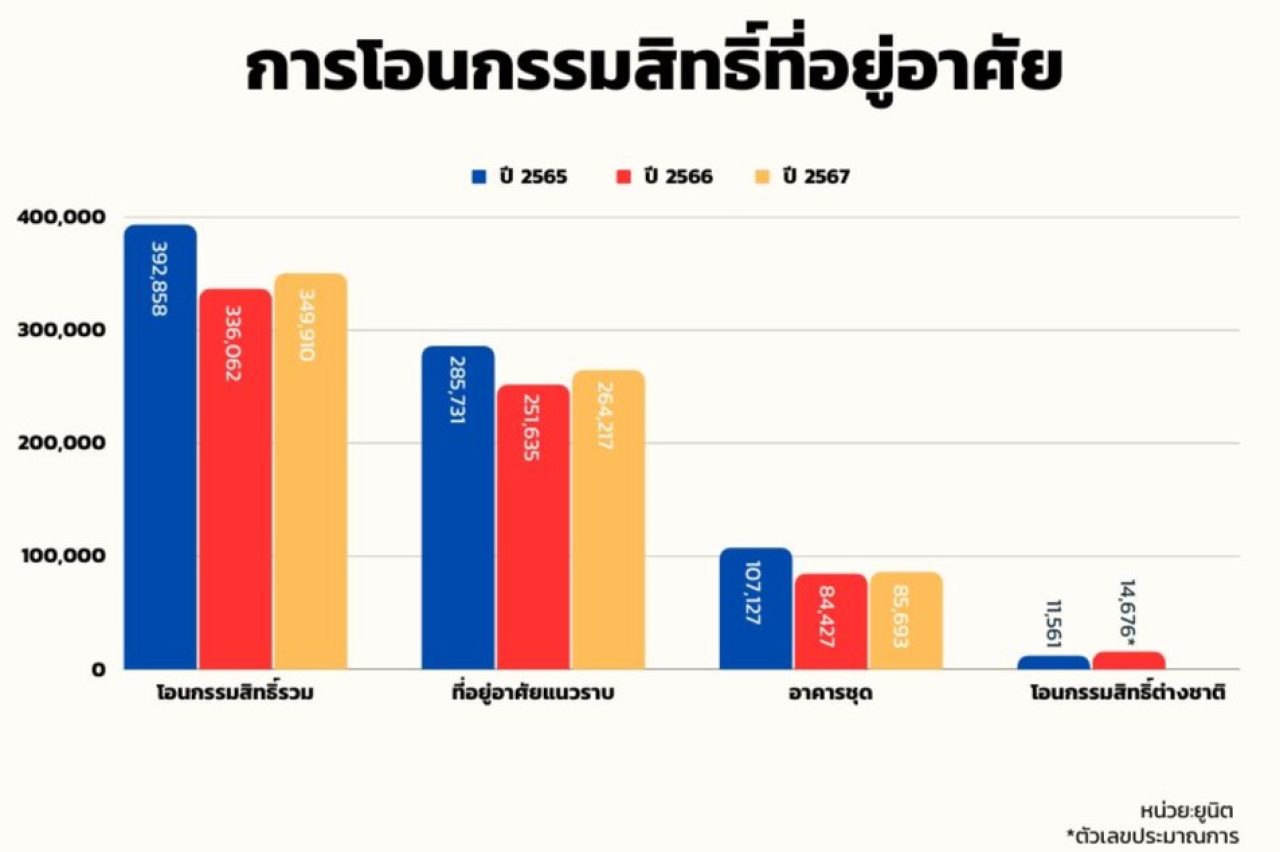

ในส่วนของตัวเลขฝั่งอุปสงค์ เริ่มจากการโอนกรรมสิทธิ์ซึ่งตลอดปี 2565 มีการขยายตัวมาอย่างต่อเนื่องในทุกไตรมาสแต่เริ่มชะลอตัวลงในปี 2566 โดยในไตรมาสที่ 1 มียอดโอนกรรมสิทธิ์ 84,619 หน่วย ลดลงร้อยละ -0.8 ส่วนไตรมาสที่ 2 ยังลดลงต่อเนื่องโดยมียอดโอนกรรมสิทธิ์ 91,085 หน่วย หรือลดลงร้อยละ -4.4 โดยเป็นการลดลงของที่อยู่อาศัยแนวราบร้อยละ -7.7 ส่วนอาคารชุดเพิ่มขึ้นร้อยละ 4.9 ซึ่งได้อานิสงส์จากการเร่งขายก่อนหมดมาตรการผ่อนคลาย LTV แต่เชื่อว่าในไตรมาสที่ 3 และไตรมาส 4 ปี 2566 การดโอนอาคารชุดจะริ่มชะลอตัวลง

อย่างไรก็ตาม จากตัวเลขในภาพรวมจะเริ่มเห็นสัญญาณว่าในด้านของอุปสงค์เริ่มชะลอตัวลง ทั้งๆ ที่ในปีที่แล้วมียอดขายที่ดีแต่ยอดโอนกลับเริ่มปรับตัวลดลง โดยตลอดทั้งปี 2566 จะมีหน่วยโอนกรรมสิทธิ์ที่อยู่อาศัยจำนวน 336,062 หน่วย ลดลงร้อยละ -14.5 ถือว่าเป็นยอดโอนที่ต่ำที่สุดนับตั้งแต่ปี 2561 โดยแบ่งเป็น ที่อยู่อาศัยแนวราบ 251,635 หน่วย ลดลงร้อยละ -11.9 และอาคารชุด 84,427 หน่วย ลดลงร้อยละ -21.2 โดยมีมูลค่าการโอนกรรมสิทธิ์ประมาณ 977,593 ล้านบาท ลดลงร้อยละ -8.2 ซึ่งแสดงให้เห็นว่า ภาคอสังหาฯชะลอตัวค่อนข้างชัดในฝั่งอุปสงค์

ในปี 2567 คาดว่าจะมีหน่วยโอนกรรมสิทธิ์จำนวน 349,910 หน่วย เพิ่มขึ้นร้อยละ 4.1 และมีมูลค่าการโอนที่ประมาณ 1,022,730 ล้านบาท เพิ่มขึ้นร้อยละ 4.6 เป็นผลจากภาวะการฟื้นตัวของตลาดและมาตรการต่างๆ ของภาครัฐ

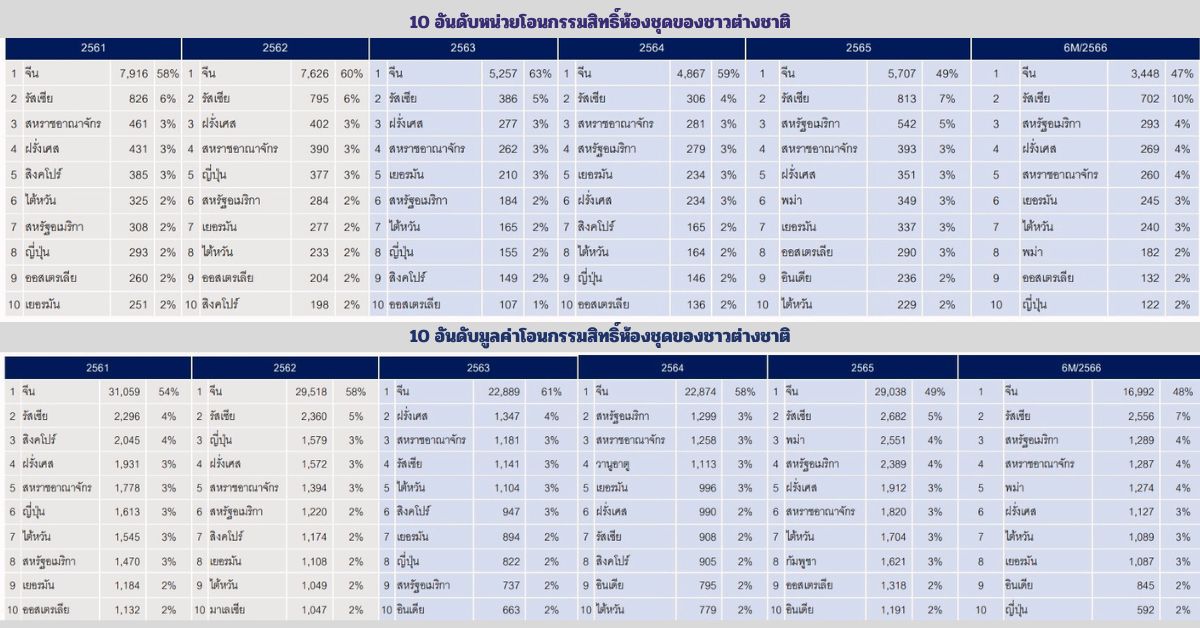

ด้านอุปสงค์ในตลาดที่อยู่อาศัยของชาวต่างชาติในส่วนที่เป็นการโอนกรรมสิทธิ์ห้องชุดของคนต่างชาติ ไตรมาส 2 ปี 2566 มีจำนวนหน่วยโอนรวม 3,563 หน่วย คิดเป็นร้อยละ 13.6 ของหน่วยโอนห้องชุดทั้งหมด มีมูลค่า18,083 ล้านบาท คิดเป็นร้อยละ 24.6 โดยภาพรวมพบว่ามีหน่วยโอนเพิ่มขึ้นร้อยละ 54.3 มีมูลค่าเพิ่มขึ้นร้อยละ 49.4

ส่วนในช่วงครึ่งแรกปี 2566 มีจำนวนหน่วยโอนห้องชุดของคนต่างชาติรวม 7,338 หน่วย คิดเป็นร้อยละ 14.7 ของหน่วยโอนห้องชุดทั้งหมด มีมูลค่ารวม 35,211 ล้านบาท คิดเป็นร้อยละ 24.5 โดยมีหน่วยโอนเพิ่มขึ้นร้อยละ 65.6 มูลค่าเพิ่มขึ้นร้อยละ 57.8 โดยที่ชาวจีนยังคงซื้อห้องชุดมากที่สุดเป็นอันดับ 1 ขณะที่ชาวเมียนมาซื้อห้องชุดมีมูลค่าเฉลี่ยสูงสุดที่ 7 ล้านบาท ส่วนอินเดียซื้อห้องชุดที่มีขนาดพื้นที่เฉลี่ยสูงที่สุดที่ 89.8 ตร.ม.

สำหรับอุปสงค์ที่สะท้อนผ่านสินเชื่อที่อยู่อาศัยบุคคลทั่วไปปล่อยใหม่ทั่วประเทศ ในไตรมาส 2 ปี 2566 มีมูลค่า 160,356 ล้านบาท ลดลงร้อยละ -4.5 เมื่อเทียบกับไตรมาส 2 ปี 2565 ที่มีจำนวน 167,949 ล้านบาท คาดว่า ปี 2566 จะมีสินเชื่อที่อยู่อาศัยบุคคลปล่อยใหม่ทั่วประเทศจำนวน 642,165 ล้านบาท ลดลงร้อยละ -8 และในปี 2567 จะมีสินเชื่อที่อยู่อาศัยบุคคลปล่อยใหม่ทั่วประเทศจำนวน 661,110 ล้านบาท เพิ่มขึ้นร้อยละ 3

ดร.วิชัย กล่าวอีกว่า สถานการณ์ตลาดที่อยู่อาศัยโดยภาพรวมในครึ่งปีแรกของปี 2566 พบว่า มีจำนวนหน่วยที่อยู่อาศัยเสนอขายประมาณ 321,848 หน่วย มูลค่ารวม 1,441,870 ล้านบาท จำนวนหน่วยลดลงร้อยละ -1.3 ส่วนมูลค่าเพิ่มขึ้นร้อยละ 0.3 โดยมีหน่วยเปิดตัวใหม่ในช่วงครึ่งแรกปี 2566 จำนวน 64,998 หน่วย มีมูลค่า 273,178 ล้านบาท ลดลงทั้งจำนวนหน่วยและมูลค่าร้อยละ -11.6 และ -10.9 ตามลำดับ แสดงให้เห็นว่า ผู้ประกอบการได้ชะลอแผนการเปิดโครงการใหม่ในครึ่งปีแรกอยู่พอสมควร

สำหรับที่อยู่อาศัยเหลือขายมีจำนวน 291,384 หน่วย มีมูลค่า 1,306,788 ล้านบาท เพิ่มขึ้นทั้งจำนวนหน่วยและมูลค่าร้อยละ 2.4 และ 4.2 ตามลำดับ ขณะที่มีหน่วยขายได้ใหม่จำนวน 57,516 หน่วย มีมูลค่า 258,957 ล้านบาท ลดลงทั้งจำนวนหน่วยและมูลค่าร้อยละ -27.7 และ -24.1 ตามลำดับ ซึ่งแสดงให้เห็นถึงความอ่อนแอของกำลังซื้ออย่างชัดเจน โดยเฉพาะอาคารชุดที่มีหน่วยขายได้ใหม่ลดลงจากช่วงเดียวกันของปีที่แล้วถึงร้อยละ -44 ส่วนที่อยู่อาศัยแนวราบลดลงร้อยละ 11.9

“จากตัวเลขทั้งหมดที่ได้ทำการสำรวจสรุปได้ว่า ในภาวะตลาดตอนนี้ได้สั่งของซัพพลายใหม่ที่จะปล่อยออกสู่ตลาดจะยังคงชะลอตัว แต่ผู้ประกอบการยังคงมองว่าเศรษฐกิจในระยะต่อไปน่าจะฟื้นตัวดีขึ้น จึงยังคงมีการขออนุญาตก่อสร้างและขออนุญาตจัดสรรที่ดินต่อเนื่องในช่วงที่ผ่านมา แต่ฝั่งดีมานด์มีความอ่อนแอ ทั้งตัวเลขการโอนกรรมสิทธิ์ และยอดขายได้ใหม่ลดลง ขณะที่หน่วยเหลือขายมีเพิ่มขึ้น ถือเป็นสัญญาณเตือนให้ผู้ประกอบการระมัดระวังในการเปิดโครงการใหม่ หันมาเคลียร์โครงการที่มีอยู่ออกไป” ดร.วิชัยสรุปปิดท้าย