บทวิเคราะห์โดย… กณิศ อ่ำสกุล Krungthai COMPASS

Krungthai COMPASS ประเมินตลาดที่อยู่อาศัยปี 65-66 ยังฟื้นตัวได้ต่อเนื่อง จับตาปัจจัยเสี่ยงจากดอกเบี้ยขาขึ้น-ต้นทุนก่อสร้าง บั่นทอนกำลังซื้อผู้บริโภค

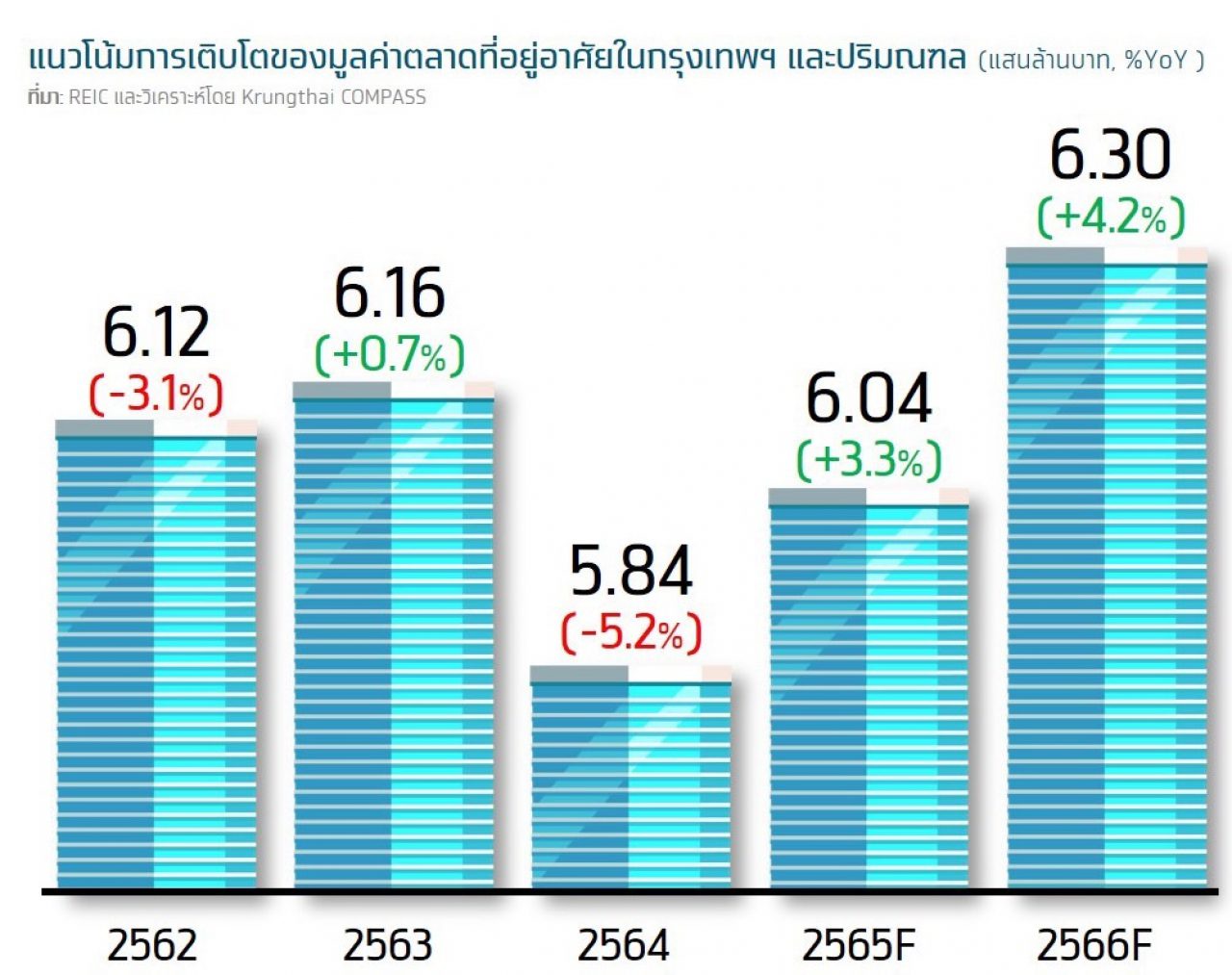

Krungthai COMPASS ประเมินมูลค่าตลาดที่อยู่อาศัยในกรุงเทพฯ และปริมณฑลปี 2565 มีมูลค่า 6.04 แสนล้านบาท ฟื้นตัว 3.3% เมื่อเทียบกับปี 2564 ก่อนเร่งตัวขึ้นอีก 4.2% ในปี 2566 โดยมีปัจจัยสนับสนุนหลักมาจาก

1) การฟื้นตัวของเศรษฐกิจไทย

2) การกลับมาของกำลังซื้อต่างชาติ

3) มีโอกาสที่ภาครัฐจะขยายมาตรการกระตุ้นภาคอสังหาฯ ทั้งมาตรการผ่อนปรนเกณฑ์ LTV และมาตรการลดค่าธรรมเนียมโอน-จำนองออกไปอีก 1 ปี จากเดิมที่จะสิ้นสุดลงสิ้นปี 2565

อย่างไรก็ดี ยังคงต้องจับตาปัจจัยด้านดอกเบี้ยขาขึ้น และต้นทุนการพัฒนาโครงการที่อยู่ในระดับสูงอย่างใกล้ชิด เนื่องจากทั้ง 2 ปัจจัยจะส่งผลโดยตรงต่อการซื้อของผู้บริโภค และความสามารถในการทำกำไรของผู้พัฒนาที่อยู่อาศัยในระยะ 1-2 ปี

สิ่งที่ควรจับตามองในปี 2566 คือ “เทรนด์ดอกเบี้ยขาขึ้น” และ “ต้นทุนการพัฒนาโครงการที่ยังยืนสูง” ซึ่งเป็นปัจจัยลบสำคัญต่อต้นทุนการดำเนินงานของผู้พัฒนาที่อยู่อาศัย

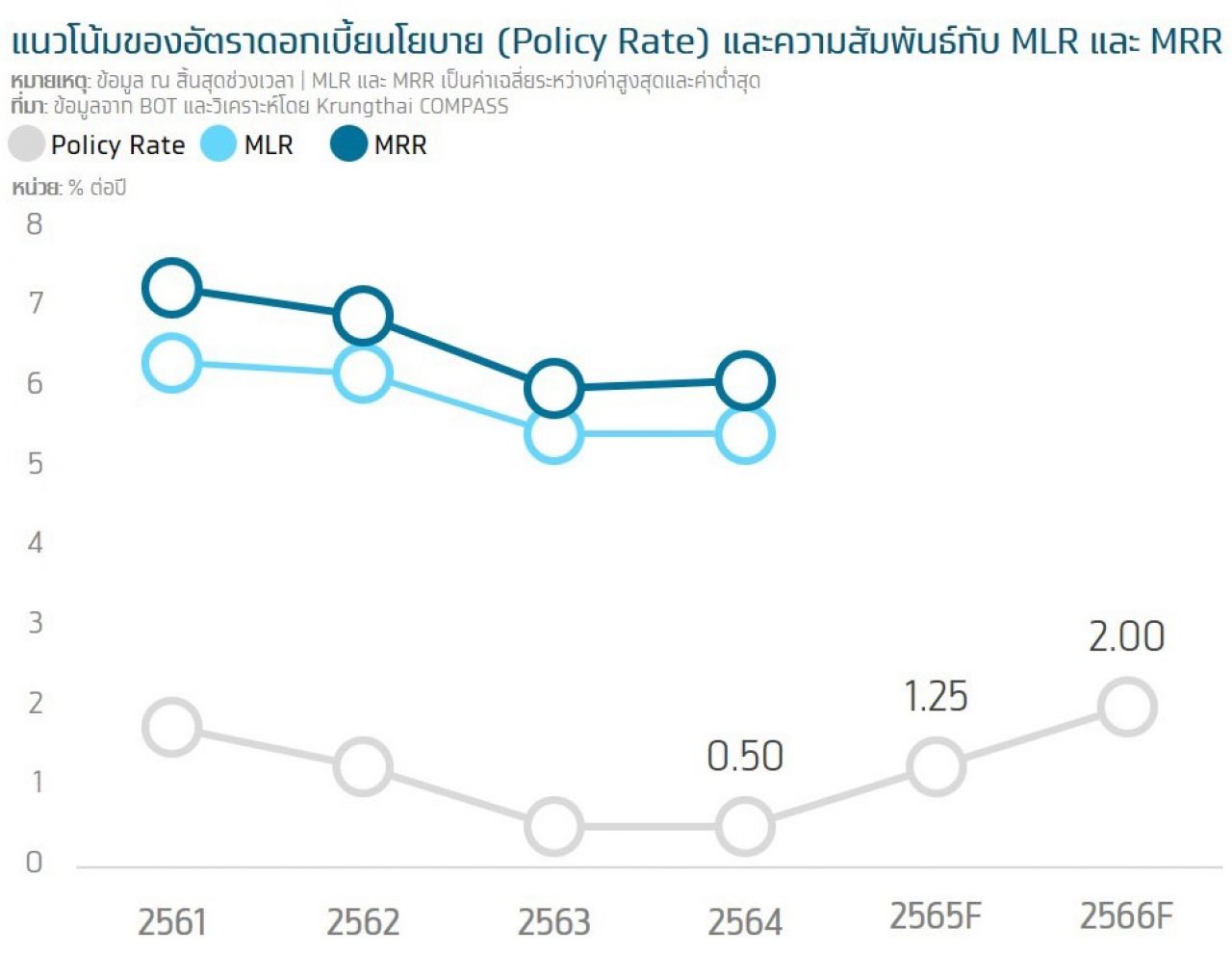

ในส่วนของอัตราดอกเบี้ยขาขึ้น Krungthai COMPASS คาดว่า อัตราดอกเบี้ยในช่วงที่เหลือของปี 2565 จนถึงปี 2566 จะอยู่ในทิศทางปรับตัวสูงขึ้นโดยมีแรงผลักดันหลักจาก

1) คณะกรรมการนโยบายการเงินมีแนวโน้มปรับอัตราดอกเบี้ยนโยบายขึ้นอีก 2 ครั้งจากปัจจุบันที่ 0.75% เป็น 1.25% ในปี 2565 ก่อนปรับขึ้นอีก 3 ครั้งเป็น 2% ในปี 2566

2) การปรับขึ้นค่าธรรมเนียมนำส่งเงินเข้ากองทุน FIDF ที่ในวันที่ 1 มกราคม 2566 จะกลับมาจ่ายในอัตราเดิมที่ 0.46% จากอัตราปัจจุบันที่ 0.23%

ส่งผลให้ตลาดที่อยู่อาศัยทั้งฝั่งผู้บริโภคและผู้พัฒนาที่อยู่อาศัยจะได้รับผลกระทบผ่านต้นทุนการกู้ยืมที่ทั้ง Minimum Retail Rate (MRR) และ Minimum Loan Rate (MLR) ที่มีแนวโน้มปรับตัวสูงขึ้นตาม

สำหรับผลต่อผู้บริโภคสามารถแบ่งได้ 2 กลุ่มด้วยกัน คือ

1) กลุ่มที่กำลังผ่อนชำระที่อยู่อาศัยอยู่ในปัจจุบัน ที่แม้จะมีค่างวดที่ต้องชำระต่อเดือนไม่เปลี่ยนไป แต่ค่างวดดังกล่าวจะถูกนำไปชำระดอกเบี้ยที่ปรับตัวสูงขึ้น และเหลือส่วนต่างที่จะนำไปตัดเงินต้นได้ลดลง ผลกระทบของผู้บริโภคในกลุ่มนี้จะอยู่ในรูปแบบของระยะเวลาในการผ่อนชำระที่มีโอกาสนานขึ้นหากอัตราดอกเบี้ยยังคงเป็นขาขึ้นอย่างต่อเนื่อง

2) ผู้ที่มีความสนใจจะขอสินเชื่อเพื่อที่อยู่อาศัยในช่วง 1-2 ปีนี้ จะได้รับผลกระทบคือ การลดลงของมูลค่าที่อยู่อาศัยสูงสุดที่สามารถซื้อได้ โดยเราคาดว่าทุกๆ การขึ้นดอกเบี้ย 1% มีแนวโน้มจะทำให้มูลค่าที่อยู่อาศัยสูงสุดที่ผู้บริโภคสามารถซื้อได้ลดลงไปราว 10%

ยกตัวอย่างเช่น ที่อัตราดอกเบี้ยเฉลี่ย 5% ผู้บริโภคที่มีกำลังผ่อน 6,000 บาท/เดือนจะสามารถกู้ซื้อที่อยู่อาศัยได้ในราคาสูงสุดราว 1 ล้านบาท แต่หากอัตราดอกเบี้ยเฉลี่ยขึ้นเป็น 6% ผู้บริโภคจะต้องมีกำลังผ่อน 6,700 บาท/เดือน ถึงจะสามารถกู้ซื้อที่อยู่อาศัยในราคาเดิมได้ ดังนั้นหากผู้บริโภคมีกำลังผ่อนเท่าเดิมที่ 6,000 บาท/เดือน ก็จำเป็นต้องซื้อที่อยู่อาศัยในราคาที่ถูกลงมาที่ 900,000 บาท เป็นการทดแทน

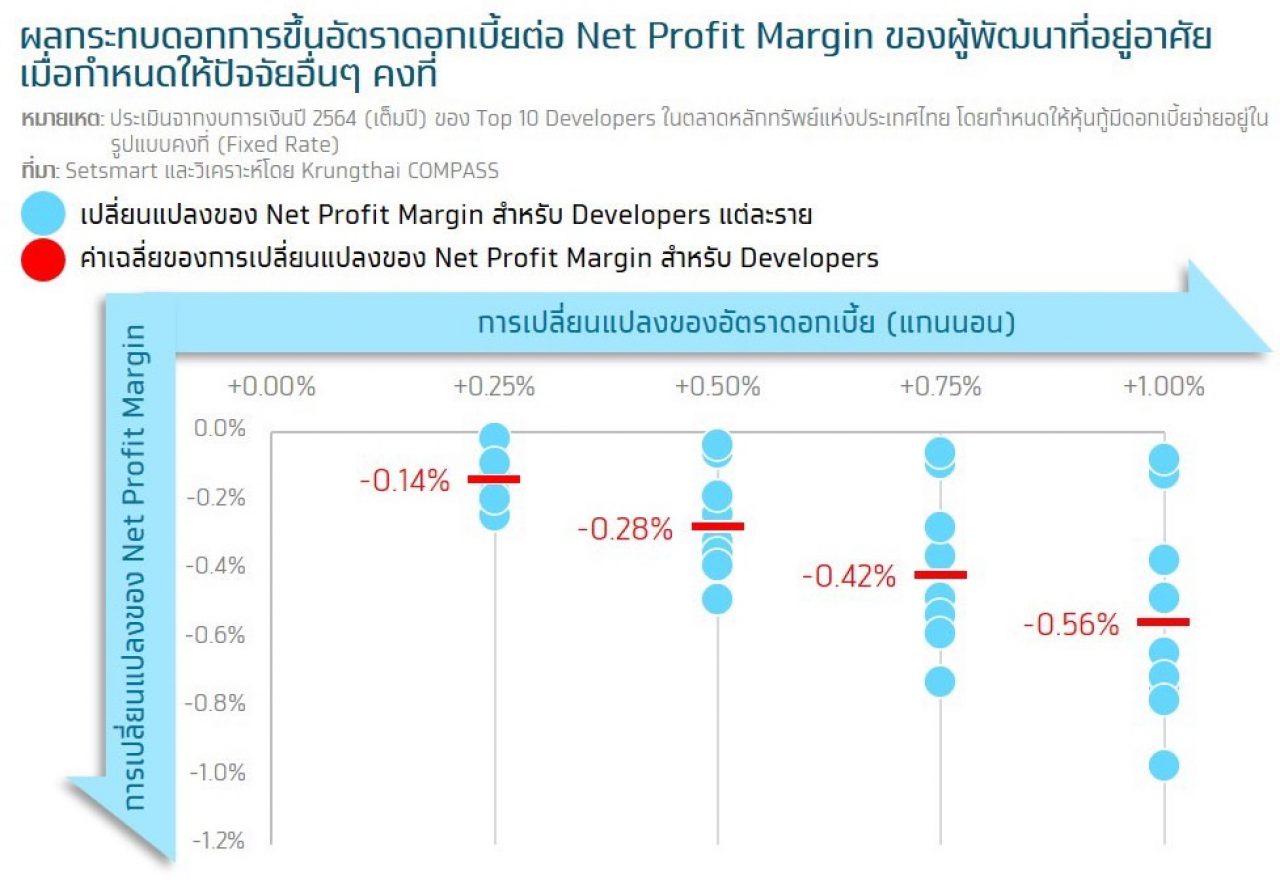

ผลต่อผู้พัฒนาที่อยู่อาศัย: การขึ้นอัตราดอกเบี้ยจะส่งผลให้ผู้พัฒนาที่อยู่อาศัยมีต้นทุนทางการเงินที่สูงขึ้น โดยเมื่อกำหนดให้ปัจจัยอื่นๆ คงที่ Krungthai COMPASS คาดว่าทุกๆ การขึ้นอัตราดอกเบี้ย 1% จะส่งผลให้ผู้พัฒนาที่อยู่อาศัยมี Net Profit Margin ลดลงโดยเฉลี่ยที่ -0.56% เทรนด์ดอกเบี้ยขาขึ้นใน 1-2 ปีนี้จึงเป็นปัจจัยกดดันต่อการทำกำไรของผู้พัฒนาที่อยู่อาศัย

อย่างไรก็ดี ผลกระทบของการขึ้นอัตราดอกเบี้ยต่อ Net Profit Margin ของผู้พัฒนาที่อยู่อาศัยแต่ละรายยังขึ้นอยู่กับหลายปัจจัย อาทิ สัดส่วนการพึ่งพาแหล่งเงินทุนจากสินเชื่อ (Loan) และหุ้นกู้ (Bond) ต่อส่วนของเจ้าของ สัดส่วนของสินเชื่อและหุ้นกู้ที่กำหนดให้จ่ายดอกเบี้ยในอัตราผันแปร (Float Rate) รวมถึงการครบกำหนดชำระของหุ้นกู้

หากผู้พัฒนาที่อยู่อาศัยรายใดมีการใช้แหล่งเงินทุนจาก Loan และ Bond ในรูปแบบ Float Rate ที่มาก หรือมีความจำเป็นที่จะต้อง Rollover หุ้นกู้เพื่อนำมาชำระหุ้นกู้เดิมก็มีโอกาสที่จะได้รับผลกระทบจากการขึ้นอัตราดอกเบี้ยที่สูงกว่าผู้พัฒนาที่อยู่อาศัยรายอื่นๆ

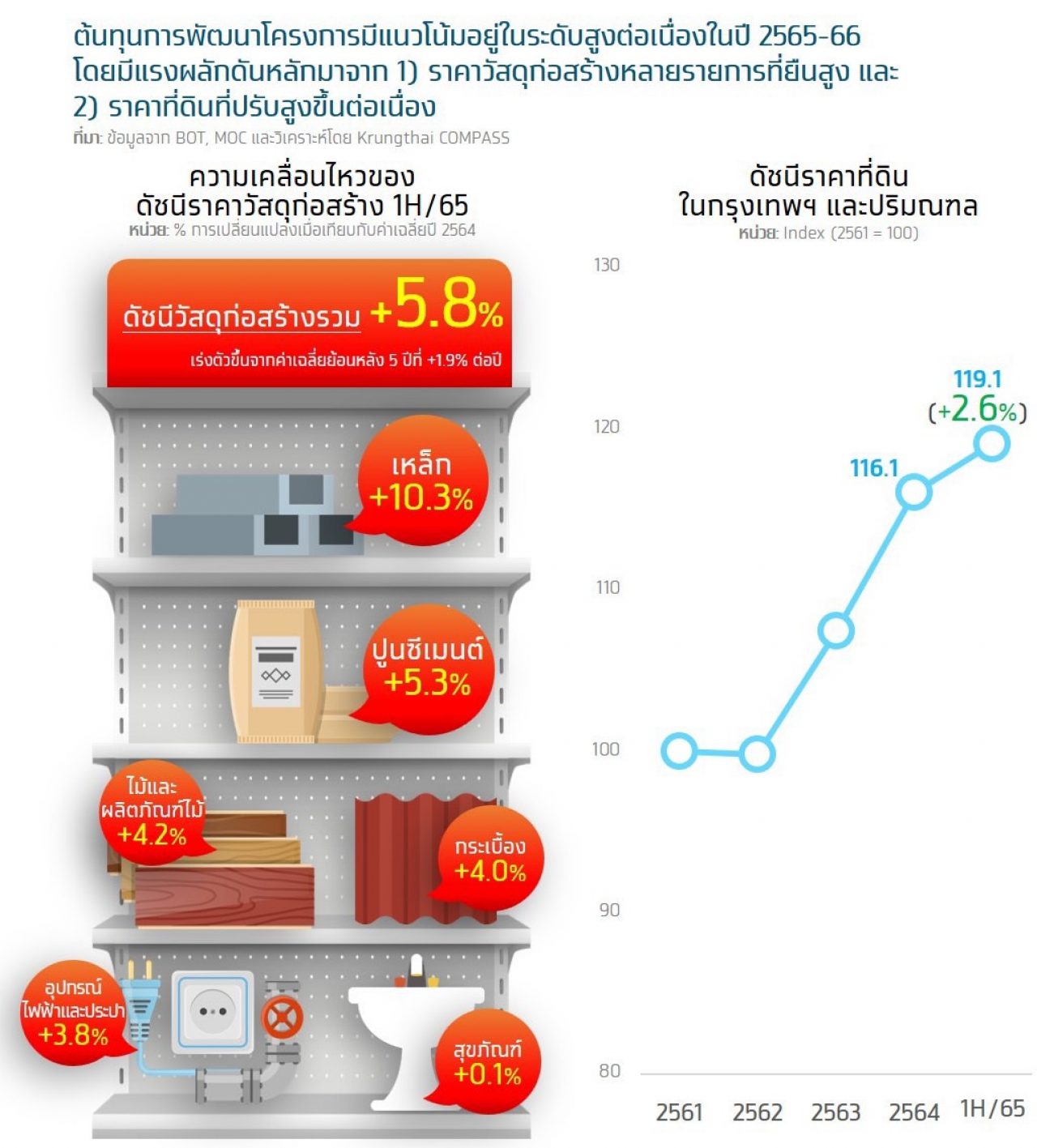

ต้นทุนการพัฒนาโครงการยังอยู่ในระดับสูงต่อเนื่อง: ราคาวัสดุก่อสร้างหลายรายการปรับตัวสูงขึ้นมากในช่วงครึ่งแรกของปี 2565 โดยเฉพาะเหล็กและปูนซีเมนต์ เช่นเดียวกับราคาที่ดินซึ่งยังเติบโตต่อเนื่องแม้จะอยู่ในภาวะการแพร่ระบาดของ COVID-19 หรือแม้ในภาวะเศรษฐกิจที่ไม่ได้เติบโตเร็วนักก็ตาม

ทั้งนี้ ในช่วงครึ่งแรกของปี 2565 ราคาวัสดุก่อสร้างโดยรวมปรับตัวสูงขึ้นไปแล้ว 5.8% จากปี 2564 เร่งตัวขึ้นกว่าค่าเฉลี่ย 5 ปีย้อนหลังที่เพิ่มขึ้นปีละ 1.9% อย่างเห็นได้ชัด โดยที่ราคาเหล็กปรับเพิ่มขึ้นมากสุดที่ 10.3% รองลงมาได้แก่ปูนซีเมนต์ 5.3% ไม้และผลิตภัณฑ์ไม้ 4.2% กระเบื้อง 4% และอุปกรณ์ไฟฟ้าและประปา 3.8%

สำหรับวัสดุก่อสร้างหลักอย่าง ราคาเหล็ก คาดว่าแม้สถานการณ์ในภาคอสังหาฯ ของจีนจะทำให้ความต้องการใช้เหล็กลดลงซึ่งส่งผลต่อเนื่องให้ราคาเหล็กมีแนวโน้มปรับตัวลงแรงในช่วงครึ่งหลังของปี 2565 แต่ราคาเหล็กโดยเฉลี่ยในปี 2565-66 คาดว่าจะยังยืนอยู่ในระดับสูงที่ 23,500-24,000 บาท/ตัน เมื่อเทียบกับค่าเฉลี่ยใน 5 ปีหลังสุดที่ 20,800 บาท/ตัน

เช่นเดียวกับราคาวัสดุก่อสร้างอื่นๆ ที่มีแนวโน้มอยู่ในระดับสูงต่อเนื่องในช่วง 1-2 ปีนี้จากต้นทุนพลังงานและวัตถุดิบที่ยังอยู่ในระดับสูงกว่าในอดีต ส่วนด้าน ราคาที่ดิน พบว่ายังคงปรับตัวสูงขึ้นต่อเนื่องจากดัชนีราคาที่ดินในกรุงเทพฯ และปริมณฑลในช่วงครึ่งแรกของปี 2565 ที่ยังสูงขึ้น 2.6% จากค่าเฉลี่ยปี 2564 ส่งผลการพัฒนาโครงการใหม่ๆ จะมีต้นทุนที่สูงขึ้น

ขณะที่ การปรับขึ้นค่าจ้างแรงงานขั้นต่ำคาดว่าจะกระทบภาคอสังหาฯบ้างแต่มีแนวโน้มที่จะไม่มากนัก เนื่องจากค่าจ้างแรงงานโดยส่วนใหญ่ในภาคธุรกิจก่อสร้างที่อยู่อาศัยสูงเกินค่าแรงขั้นต่ำอยู่ก่อนแล้ว นอกจากนี้ ในปัจจุบันยังมีการใช้เทคโนโลยีก่อสร้างบ้านด้วยระบบ Precast มากขึ้น ซึ่งช่วยลดการใช้จำนวนแรงงานไปได้ในระดับหนึ่ง

Krungthai COMPASS มองตลาดที่อยู่อาศัยในช่วงปี 2565-66 ว่าจะอยู่ในทิศทางขยายตัวทั้งในฝั่งของความต้องการซื้อจากการเติบโตของภาวะเศรษฐกิจและการกลับมาของกำลังซื้อต่างชาติ เช่นเดียวกับการเปิดโครงการใหม่ๆ ของผู้พัฒนาที่อยู่อาศัยที่จะกลับมาอยู่ในระดับปีละ 90,000-100,000 ยูนิต อีกครั้งเพื่อชดเชยการเปิดโครงการใหม่ในระดับต่ำเมื่อ 1-2 ปีที่ผ่านมา

นอกจากนี้ ตลาดที่อยู่อาศัยยังมี Upside จากมาตรการสนับสนุนของภาครัฐทั้งมาตรการผ่อนปรน LTV และมาตรการลดค่าธรรมเนียมโอน-จำนองที่มีโอกาสจะต่ออายุอีก 1 ปี จากเดิมที่กำลังจะหมดอายุลงในปลายปี 2565 นี้ โดยในปัจจุบัน กระทรวงการคลังกำลังอยู่ในระหว่างการหารือกับ ธนาคารแห่งประเทศไทย

อย่างไรก็ดี ยังต้องจับตา Downside ของตลาดที่อยู่อาศัยทั้ง 1) ดอกเบี้ยขาขึ้น ซึ่งเราประเมินว่าทุกๆ การขึ้นดอกเบี้ย 1% จะทำให้มูลค่าที่อยู่อาศัยสูงสุดที่ผู้บริโภคสามารถซื้อได้ลดลงไปราว 10% และทำให้ผู้พัฒนาที่อยู่อาศัยมีกำไรสุทธิลดลง -0.56% ผ่านต้นทุนทางการเงินที่สูงขึ้น และ 2) ต้นทุนพัฒนาโครงการที่ยังอยู่ในระดับสูงจากราคาวัสดุก่อสร้างที่ยังยืนสูง และราคาที่ดินที่ปรับตัวสูงขึ้นต่อเนื่อง