REIC เปิดตัวดัชนีรวมตลาดอสังหาฯประเดิมปี 65 โต 14.2% แต่ยังช้ากว่าประมาณการ พร้อมปรับเวลาการฟื้นตัวสู่ภาวะปกติจากปี 66 เป็นปี 67 ชี้ปี 65 ดีมานด์-ซัพพลายขยับขึ้นยกแผง ขณะที่ปี 64 ตกต่ำทำลายสถิติ

ดร. วิชัย วิรัตกพันธ์ ผู้ตรวจการธนาคารอาคารสงเคราะห์ และรักษาการผู้อำนวยการศูนย์ข้อมูลอสังหาริมทรัพย์ (REIC) เปิดเผยว่า REIC ได้จัดทำ “ดัชนีรวมตลาดอสังหาริมทรัพย์ (หมวดที่อยู่อาศัย)” ขึ้นเป็นครั้งแรก เพื่อใช้เป็นดัชนีอ้างอิงสำหรับการเปลี่ยนแปลงของตลาดอสังหาริมทรัพย์ของประเทศไทย โดยจัดทำขึ้นจากชุดข้อมูลทั้งด้านอุปสงค์และด้านอุปทาน

ดัชนีรวมอสังหาฯปี 65 โตร้อยละ 14.2

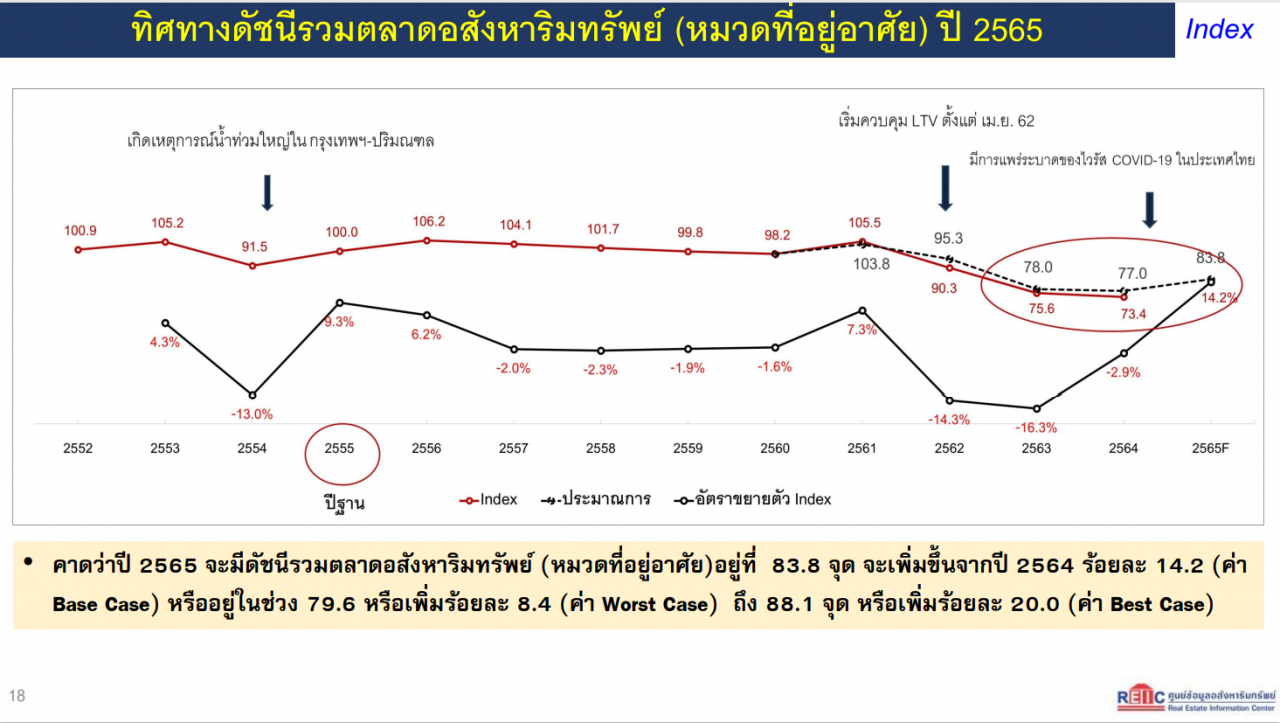

โดยพบว่า ปี 2564 ดัชนีรวมตลาดอสังหาริมทรัพย์ ปรับตัวลดลงร้อยละ -2.9 จากปี 2563 และคาดว่าปี 2565 ดัชนีรวมตลาดอสังหาริมทรัพย์ จะขยับขึ้นไปอยู่ที่ 83.8 จุด เพิ่มขึ้นจากปี 2564 ร้อยละ 14.2

ทั้งนี้ในปี 2565 ภาคธุรกิจอสังหาริมทรัพย์ยังคงต้องเผชิญกับทั้งปัจจัยบวกและปัจจัยลบ โดยในส่วนของปัจจัยบวก ประกอบด้วย

-การมีมาตรการกระตุ้นภาคอสังหาริมทรัพย์ของรัฐ (ลดค่าธรรมเนียมการโอนและค่าจดจำนองเหลือร้อยละ 0.01 รวมถึงการขยายไปสู่บ้านมือสองด้วย)

-การผ่อนคลายมาตรการผ่อนปรน LTV ของธนาคารแห่งประเทศไทย(ธปท.) จะช่วยให้มีการซื้อบ้านสัญญาที่ 2 และ 3 เพื่ออยู่อาศัยและเพื่อการลงทุนมีเพิ่มมากขึ้น

-สภาพคล่องของธนาคารมีมากพอสำหรับสินเชื่อปล่อยใหม่

-ผู้ประกอบการยังคงมีการทำโปรโมชั่นลดราคาขายและให้ของแถมต่างๆ

ขณะที่ปัจจัยลบ ซึ่งเป็นความเสี่ยงที่ต้องเฝ้าระวัง ประกอบด้วย

-อัตราดอกเบี้ยที่มีแนวโน้มจะปรับขึ้น

-การแพร่ระบาดของไวรัส COVID-19 โดยเฉพาะสายพันธุ์ “โอมิครอน” ซึ่งยังไม่มีความชัดเจนว่าจะขยายความรุนแรงขึ้นหรือไม่

-ภาวะหนี้ครัวเรือนอยู่ในระดับที่สูงถึง 90% ของ GDP

-สภาวะการจ้างงานและการมีรายได้ของประชาชนที่อาจจะมีการฟื้นตัวช้ากว่าที่คาดไว้

-รวมถึงภาวการณ์เพิ่มขึ้นของ NPL ของสถาบันการเงิน อาจจะส่งผลให้สถาบันการเงินระมัดระวังในการปล่อยสินเชื่อใหม่

-ต้นทุนค่าก่อสร้างแพงขึ้น ทำให้ราคาที่อยู่อาศัยโครงการใหม่อาจจะมีการปรับราคาขึ้น และภาวะเศรษฐกิจภาคการท่องเที่ยวยังไม่ฟื้นตัวดีจากกลุ่มนักท่องเที่ยวต่างประเทศ

ปรับประมาณการตลาดสู่ภาวะปกติปี 67

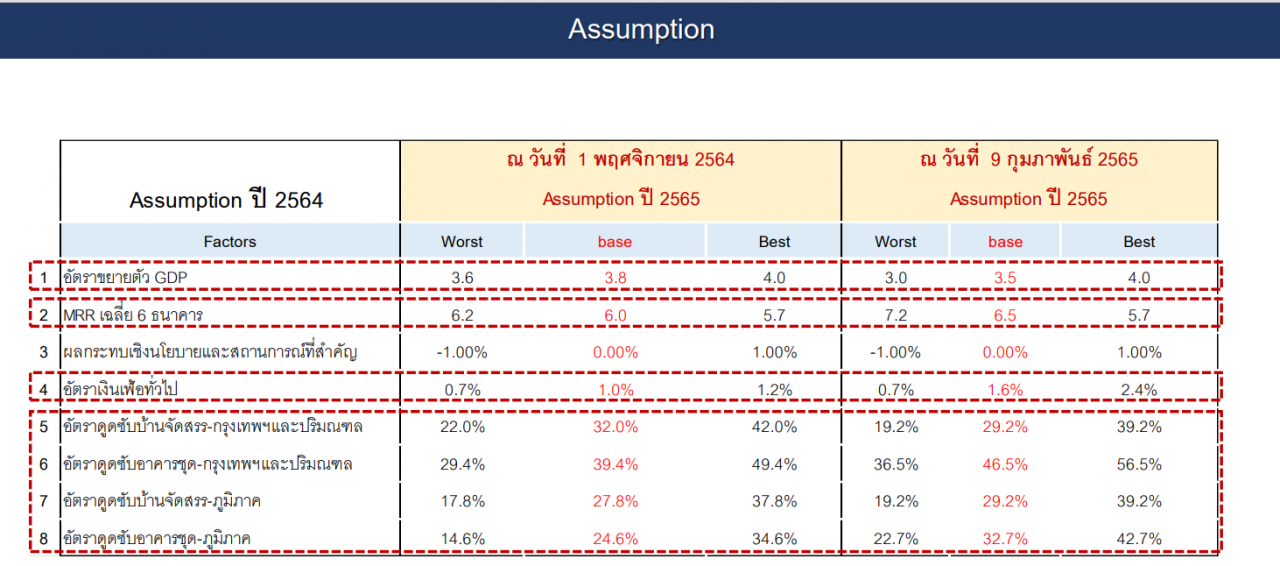

ดร.วิชัย กล่าวอีกว่า แม้ว่าดัชนีรวมตลาดอสังหาริมทรัพย์ในหมวดที่อยู่อาศัยในปี 2565 จะฟื้นตัวดีขึ้นจากปี 2564 แต่เป็นการฟื้นตัวที่ช้ากว่าที่เคยประมาณการในช่วงปลายปี 2564 ที่คาดว่าตลาดจะกลับมาฟื้นตัวสู่ภาวะปกติก่อนเกิดสถานการณ์โควิด-19 ได้ในปี 2566 เมื่อมีปัจจัยที่ส่งผลกระทบต่อตลาด ไม่ว่าจะเป็นอัตราเงินเฟ้อ และภาวะดอกเบี้ยที่มีแนวโน้มปรับตัวสูงขึ้น การขยายตัวของเศรษฐกิจที่ไม่เป็นไปตามที่คาดการณ์เอาไว้

REIC จึงได้ปรับประมาณการการฟื้นตัวของตลาดอสังหาริมทรัพย์จะกลับสู่ภาวะปกติก่อนเกิดสถานการณ์โควิด-19 ได้ในปี 2567

ปรากฏการณ์อสังหาฯในปี 65

“นอกจากนี้ REIC ยังได้จากการประเมินสถานการณ์ที่คาดว่าจะเกิดขึ้นในปี 2565 โดยจะมีการเปิดตัวโครงการใหม่ๆ เพิ่มขึ้นมากกว่าปี 2564 และจะยังคงมีการเปิดโครงการแนวราบในสัดส่วนที่มากกว่าอาคารชุด บ้านแนวราบน่าจะได้รับการตอบรับจากผู้ซื้อมากกว่า ในขณะที่อาคารชุดจะค่อยๆ ฟื้นตัว เนื่องจาก Stock ที่ลดลง และราคาที่ดินที่แพงขึ้นทำให้ผู้ประกอบการจำเป็นต้องสร้างอาคารชุดเพื่อให้สอดคล้องกำลังซื้อ

ขณะเดียวกันผู้ประกอบการบ้านใหม่จะยังคงมีโปรโมชั่นส่วนลดและของแถมเพื่อจูงใจให้คนซื้อ แต่ไม่ลดราคามากเท่ากับปี 2564 ตลาดยังเป็นของผู้ซื้อ จะมีการขยายตัวขึ้นในกลุ่มของการโอนกรรมสิทธิ์บ้านมือสอง ฐานลูกค้าชาวต่างชาติจะไม่ใช่ฐานลูกค้าหลักของห้องชุด แต่ลูกค้าหลักจะเป็นคนไทยที่เป็นกลุ่ม Gen-Y, Gen-Z ลงมา ที่ประกอบอาชีพอิสระมากขึ้น” ดร.วิชัยกล่าว

สำหรับสิ่งที่ต้องระมัดระวังในปี 2565 หากมีการแพร่ระบาดของไวรัสโควิค 19 มากจนต้องมีการ Lock-down จะส่งผลให้ตลาดอสังหาริทรัพย์ไม่กระเตื้องขึ้นเท่าที่ควร ขณะที่บ้านมือสองอาจจะเป็นสินค้าทดแทนบ้านใหม่ ดังนั้นผู้ประกอบการบ้านใหม่ต้องระวัง

นอกจากนี้การขาดแคลนแรงงานอาจส่งผลให้การก่อสร้างล่าช้า และอาจทำให้แผนการส่งมอบล่าช้าไปด้วย ซึ่งอาจจะส่งผลต่อการระบาย backlog ของผู้ประกอบ และถ้าหากมีการเกิด NPL ขึ้นมาก สถาบันการเงินอาจจะมีนโยบายสินเชื่อที่เข้มงวดต่ออีกในปี 2565 จะส่งผลต่อกลุ่มผู้ซื้อที่อยู่อาศัยที่มีความไม่แข็งแรงในสถานะการเงิน

ปรับตัวขึ้นทั้งดีมานด์-ซัพพลาย

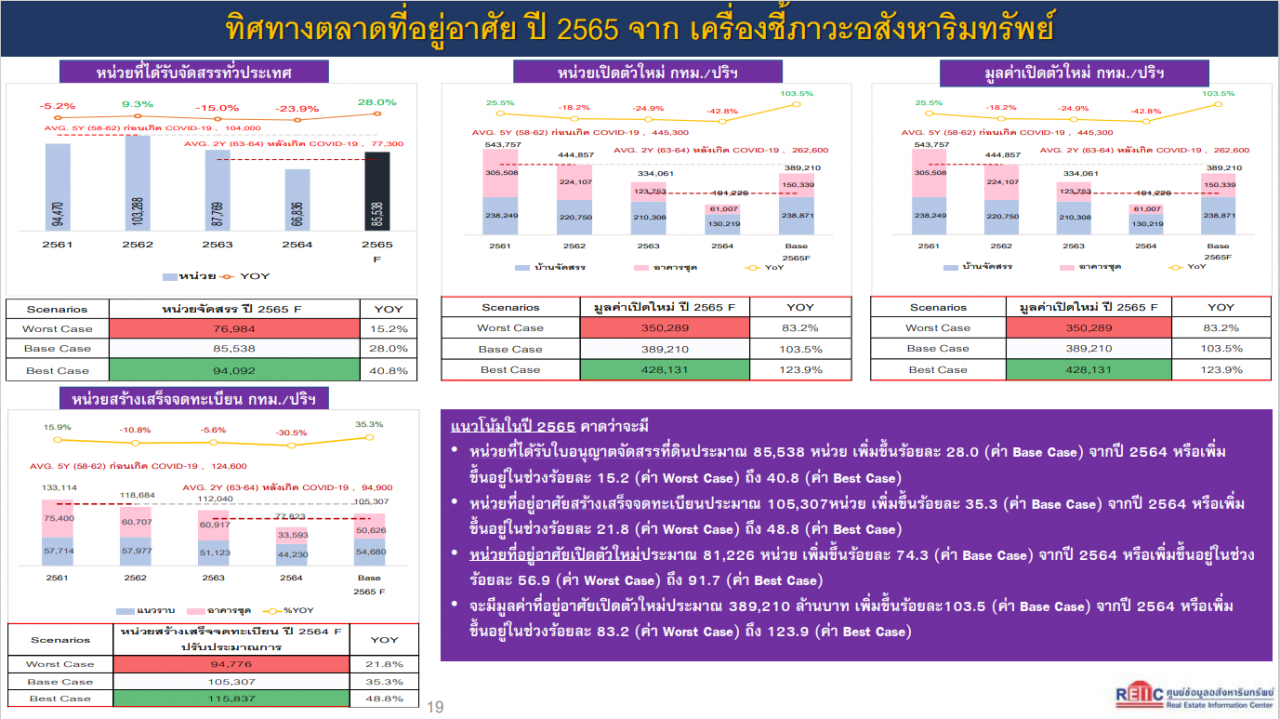

ในด้านอุปทานจะมีการขยายตัวเพิ่มขึ้น โดยคาดว่าจะมีหน่วยการออกใบอนุญาตจัดสรรที่ดินประมาณ 85,538 หน่วย เพิ่มขึ้นร้อยละ 28.0 จากปี 2564 หรือเพิ่มขึ้นอยู่ในช่วงร้อยละ 15.2 ถึง 40.8 ส่วนที่อยู่อาศัยสร้างเสร็จจดทะเบียนคาดว่าจะมีที่อยู่อาศัยสร้างเสร็จจดทะเบียนประมาณ 105,307 หน่วย เพิ่มขึ้นร้อยละ 35.3 จากปี 2564 หรือเพิ่มขึ้นอยู่ในช่วงร้อยละ 21.8 ถึง 48.8

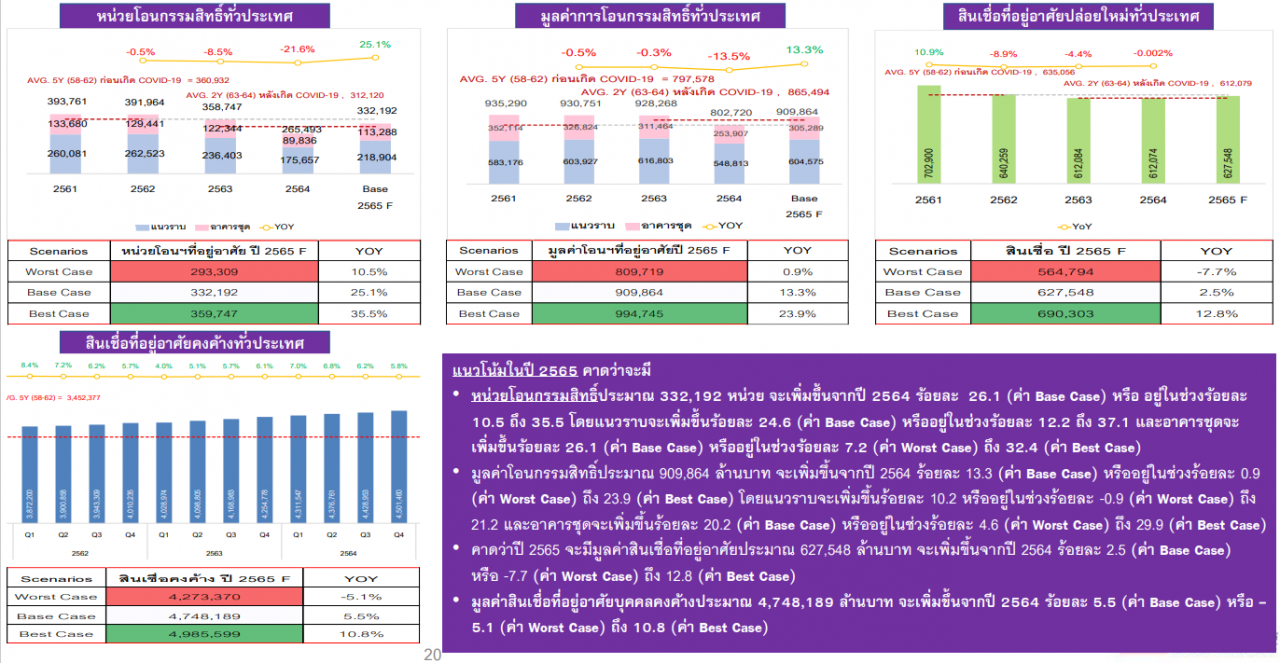

ขณะที่ด้านอุปสงค์คาดว่าจะมีการขยายตัวเพิ่มขึ้นเช่นกัน โดยคาดว่าจะมีหน่วยโอนกรรมสิทธิ์ประมาณ 332,192 หน่วย เพิ่มขึ้นจากปี 2564 ร้อยละ 25.1 หรืออยู่ในช่วงร้อยละ 10.5 ถึง 35.5 โดยการโอนกรรมสิทธิ์แนวราบจะเพิ่มขึ้นร้อยละ 24.6 หรืออยู่ในช่วงร้อยละ 12.2 ถึง 37.1 ขณะที่การโอนกรรมสิทธิ์อาคารชุดจะเพิ่มขึ้นร้อยละ 26.1 หรืออยู่ในช่วงร้อยละ 7.2 ถึง 32.4

ในส่วนของมูลค่าการโอนกรรมสิทธิ์คาดว่าปี 2565 จะมีมูลค่าโอนกรรมสิทธิ์ประมาณ 909,864 ล้านบาท จะเพิ่มขึ้นจากปี 2564 ร้อยละ 13.3 หรืออยู่ในช่วงร้อยละ 0.9 ถึง 23.9 โดยการโอนกรรมสิทธิ์แนวราบจะเพิ่มขึ้นร้อยละ 10.2 หรืออยู่ในช่วงร้อยละ -0.9 ถึง 21.2 ขณะที่การโอนกรรมสิทธิ์อาคารชุดจะเพิ่มขึ้นร้อยละ 20.2 หรืออยู่ในช่วงร้อยละ 4.6 ถึง 29.9

ด้านสินเชื่อที่อยู่อาศัยบุคคลปล่อยใหม่ทั่วประเทศคาดว่าปี 2565 จะมีมูลค่าสินเชื่อที่อยู่อาศัยบุคคลปล่อยใหม่ทั่วประเทศประมาณ 627,548 ล้านบาท เพิ่มขึ้นจากปี 2564 ร้อยละ 2.5 หรืออยู่ในช่วงร้อยละ -7.7 ถึง 12.8 และคาดว่าจะมีมูลค่าสินเชื่อที่อยู่อาศัยบุคคลคงค้างประมาณ 4,748,189 ล้านบาท จะเพิ่มขึ้นจากปี 2564 ร้อยละ 5.5 หรืออยู่ในช่วงร้อยละ -5.1 ถึง 10.8

อสังหาฯปี 64 ตกต่ำทำลายสถิติ

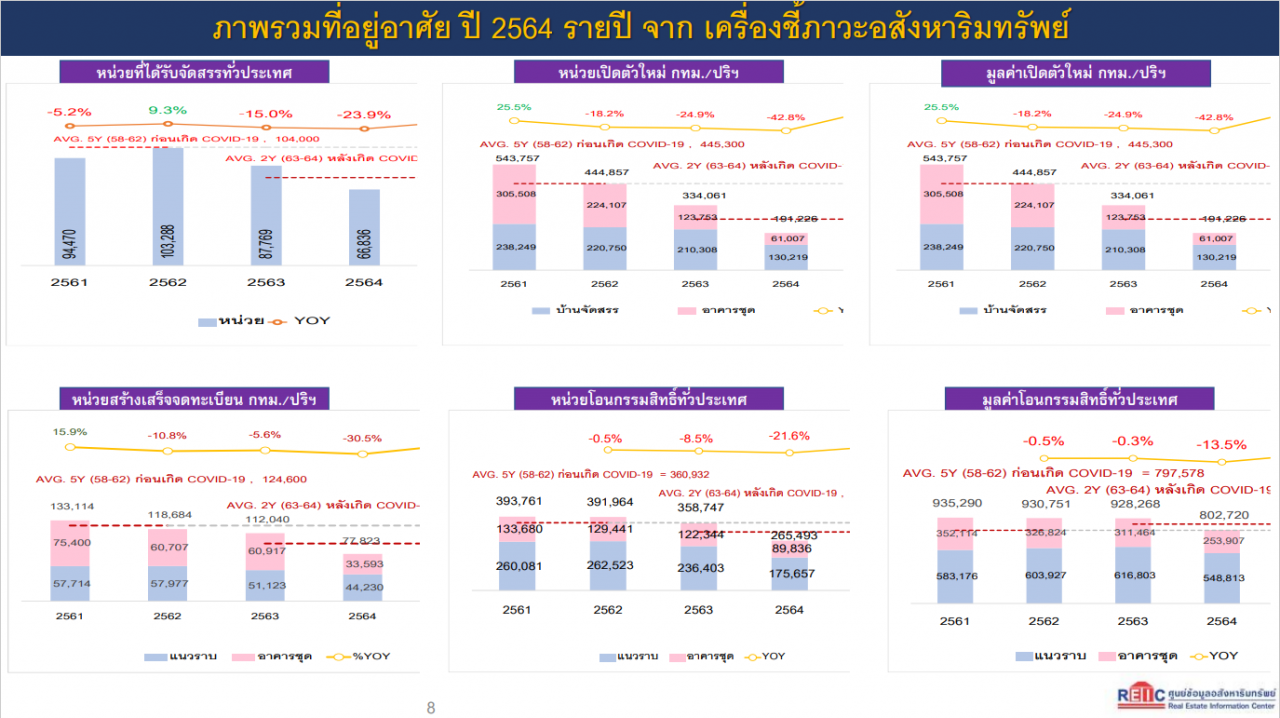

ดร.วิชัย กล่าวอีกว่า สำหรับสถานการณ์ตลาดที่อยู่อาศัยปี 2564 ที่ผ่านมา REIC ได้พบความเคลื่อนไหวที่น่าสนใจ ทั้งในส่วนของอุปสงค์และอุปทาน โดยความเคลื่อนไหวในด้านอุปทาน พบการเปลี่ยนแปลงในส่วนของการออกใบอนุญาตจัดสรรที่ดินทั่วประเทศในปี 2564 มีจำนวน 66,835 หน่วย ลดลงจากปี 2563 ร้อยละ -23.9 นับว่าเป็นปีที่มีการออกใบอนุญาตจัดสรรต่ำสุดในรอบ 15 ปี ตั้งแต่ปี 2550 แต่ยังสูงกว่าปี 2549 ที่เกิดรัฐประหารที่มีการออกใบอนุญาตจัดสรรจำนวน 50,109 หน่วย

สำหรับพื้นที่กรุงเทพฯ-ปริมณฑลในส่วนของอุปทานการเปิดตัวโครงการที่อยู่อาศัยเปิดตัวใหม่ในปี 2564 มีจำนวน 46,602 หน่วย ลดลงจากปี 2563 ร้อยละ -29.6 มูลค่าที่อยู่อาศัยเปิดตัวใหม่ในปี มีจำนวน 191,226 ล้านบาท ลดลงจากปี 2563 ร้อยละ -42.8 ซึ่งถือว่าเป็นปีที่มีที่อยู่อาศัยเปิดตัวใหม่ต่ำสุดในรอบ 11 ปี นับตั้งแต่ปี 2554

โดยต่ำกว่าปี 2554 ซึ่งเป็นปีที่เกิดเหตุการณ์น้ำท่วมใหญ่ในกรุงเทพมหานครที่มีจำนวน 82,595 หน่วย ในด้านที่อยู่อาศัยสร้างเสร็จจดทะเบียนในปี 2564 มีจำนวน 77,823 หน่วยลดลงจากปี 2563 ร้อยละ -30.5 โดยพบว่าเป็นปีที่มีที่อยู่อาศัยสร้างเสร็จจดทะเบียนต่ำสุดในรอบ 11 ปี เช่นเดียวกันกับข้อมูลอยู่อาศัยเปิดตัวใหม่

ด้านอุปสงค์จากการโอนกรรมสิทธิ์ที่อยู่อาศัย ปี 2564 มีหน่วยโอนกรรมสิทธิ์จำนวน 265,493 หน่วย ลดลงจากปี 2563 ร้อยละ -21.6 ซึ่งปี 2564 เป็นปีที่มีหน่วยการโอนกรรมสิทธิ์ต่ำสุดในรอบ 7 ปีนับตั้งแต่ปี 2558 ที่มีจำนวน 375,035 หน่วย ในส่วนของที่อยู่อาศัยแนวราบลดลงร้อยละ -25.7 และอาคารชุดลดลงร้อยละ -26.6

ขณะที่มูลค่าโอนกรรมสิทธิ์ในปี 2564 มีจำนวน 802,720 ล้านบาท ลดลงจากปี 2563 ร้อยละ -13.5 โดยมูลค่าการโอนกรรมสิทธิ์ของที่อยู่อาศัยแนวราบลดลงร้อยละ -11.0 และมูลค่าการโอนกรรมสิทธิ์อาคารชุดลดลงร้อยละ –18.5

ในด้านของสินเชื่อที่อยู่อาศัยบุคคลปล่อยใหม่ทั่วประเทศในปี 2564 มีมูลค่า 612,074 ล้านบาท ลดลงจากปี 2563 เพียงร้อยละ -0.002 สินเชื่อที่อยู่อาศัยบุคคลคงค้างในปี 2564 มีมูลค่า 4,501,460 ล้านบาท เพิ่มจากปี 2563 ร้อยละ 5.8